11月10日,台积电和索尼半导体解决方案公司宣布成立子公司日本先进半导体制造公司(JASM),投资70亿美元的工厂生产22nm和28nm成熟制程的芯片。新工厂预计于2024年投产。

就在两天前,全球芯片代工巨头台积电、三星电子、SK海力士先后在最后期限前“回应了美国商务部关于提供供应链信息的要求”。至此,20多家芯片相关企业与机构完成了美国商务部在9月末提出的“信息要求”,以“提高芯片供应链的透明度”。

新工厂,新“要求”背后,是前所未有的“新形势”。

8月马来西亚封测工厂成为压垮全球芯片供应链的最后一根稻草;至9月汽车需求的芯片不满足率仍维持在80%的高位;10月全球车企第三季度财报虽然涨跌不一,但“缺芯减产”是共同的主题。咨询公司AlixPartners预计,半导体芯片短缺将使全球汽车行业在2021年损失2100亿美元的收入。这相当于2021年全球500强车辆与零部件上榜企业总营收的7.3%。“由于多个行业对芯片的需求激增,(芯片)供应链在过去一年中已经崩溃。”博世董事会成员Harald Kroeger在8月的采访中直言。

那么以汽车为代表的全球缺芯如何影响产业?何时缓解?

模式绷断

“汽车零部件采购一直都是走钢丝(紧平衡)。”博世(中国)投资有限公司副总裁蒋健向记者列举了日本福岛地震导致芯片短缺,泰国大水导致特种涂料短缺等汽车全球供应链的“紧张”时刻。彼时虽是左支右绌,但“钢丝始终走得通”。直至此次全球范围内的“缺芯”,彻底绷断了这条“钢丝”。

蒋健表示,从全球汽车产业来看,2021年上半年全行业芯片不满足率在20%。但在一系列“黑天鹅”事件影响下,不满足率7月快速激增到80%并持续至9月,至10月不满足率仍超过50%,预计到2022年年中,不满足率仍将高达20%。

缺芯造成的减产已有具体数据。三季度财报显示,通用汽车、福特和Stellantis销售额分别下降32.8%、27.4%和19%。奥迪减产41%;宝马在美部分车型取消了触摸屏;中国9月乘用车生产环比虽然上升18.1%,但同比降幅继续扩大至13.9%(中汽协数据),错失“金九”。AlixPartners 10月预测,2021年全球因缺芯将损失770万辆产量,高于其5月预测的390万辆。

同时“绷断”的是数十年汽车芯片的价格体系。

MCU是此次汽车缺芯的“主力”,汽车MCU的ASP为2.07美元。但在缺货和囤货影响下,2020年底至今年9月,汽车MCU等芯片价格极速攀升数倍、数十倍甚至极端的4000倍之巨。“芯片原厂对于终端大客户的价格还是比较友好的,受到原材料的价格涨幅,会调整订货的价格(百分比)和交期,对于中小型客户,涨幅已经不受控制,现货市场更是价格没有边际。”长城汽车告诉记者。

至8月,上游芯片制造商集体宣布涨价。台积电宣布7/5nm等先进制程涨幅约7%~9%,包括绝大部分汽车芯片在内的成熟制程涨幅约20%。联合电子、力积电、世界先进也宣布明年第一季度涨价超10%,且采用季度滚动,或每半年调整一次的方式调整价格。

世界半导体贸易统计组织预计2021年全球半导体市场将有25%的显著增长。罗兰贝格执行总监时帅向记者表示,在国家监管的情况下,芯片的超高涨幅在中国应该不会成为普遍现象,价格端未来应该整体可控。

产能挤兑

更深远的影响在于汽车芯片供应链模式的改变。

由于汽车对芯片产业来说是“小客户”,例如台积电占据着汽车高端MCU90%以上的市场份额,但汽车芯片仅为台积电提供4%的营业收入。而且,汽车芯片具有种类繁杂、批次小、成熟制程导致价格不高、车规级产品要求高的特性。多由中间商判断市场需求,一次性“吃下”多型号大量汽车芯片库存,再“分发”到各个终端客户。由此一方面便于芯片原厂迅速回笼资金,另一方面则可灵活对接车企的产品需求。

“但如果持续的乱(囤货和涨价)下去,大家(终端企业、中间商和上游芯片企业)都不存在信任感了。”清华大学计算机科学与技术系长聘教授、国家新能源汽车创新中心首席芯片专家李兆麟向记者表示,在缺芯和涨价的恐慌之下,中间商和终端企业都纷纷向上游芯片企业下单,进一步造成产能挤兑。

“各家厂商的采购和供货条款可能会有变更,比如说,预付款比例提升、交货周期延长、付款方式进一步拉长等等。”时帅表示。一家国内车企采购负责人便表示,接触到了对未下单的部分进行调价,或者截止某一调价时间,对未出货和未下订单的FCST进行价格调整修改合同的方式。

此前,芯片代工厂可接受提前六个月的订单取消,未来这样的“灵活”或将长时间不复存在。代工业内人士表示,由于业内看好缺芯将会延续到2023年之后,因此超半数客户都选择签订2~3年厂约,所以2022年上半年产能已被订满,下半年超过90%的产能也已被预订。

全球第三大芯片代工厂格罗方德半导体首席执行官近日表示,未来5~10年大部分时间,该行业都可能面临着供应偏紧的局面。他表示,该公司到2023年年底的晶圆产能都已经被卖完了。

2022年年中缓解

何时缓解?2022年年中是业内较为共识的时间节点。

时帅向记者表示,缺芯的情况或将持续到2022年年中才能真正开始缓解,完全恢复正常则要到2023年了。“因为本质上,汽车缺芯的根本原因并没有得到大规模缓解,即疫情全球范围依然是常态;代工厂产能转移到疫情收益领域(比如智能家居、远程办公);车规级芯片要求高,研发和生产周期长,转产难;恐慌带来的囤货依然存在。”时帅表示。

李兆麟认为,由于世界各国政府开始重视,重点企业扩大产能,汽车缺芯已经越过了最黑暗的阶段。“没有新的黑天鹅事件的话,从技术规律来看2022年上半年将有比较清晰的缓解趋势,生产和加工产能会在下半年恢复,但市场情绪稳定仍需要一定的时间。”李兆麟说。

生产端的数据也支撑上述预测。

摩根大通的调查显示,9月末晶圆厂设备商产能利用率已由51%上升至89%。

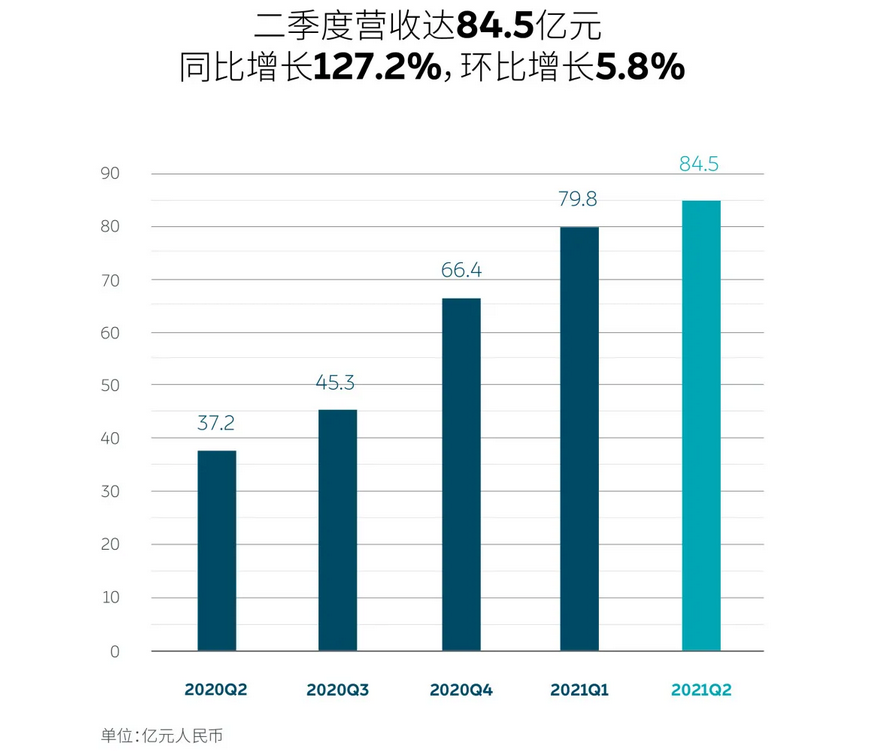

代工厂方面,台积电财报显示,自2020年第四季度汽车电子营业额贡献以两位数的速度两虚增长3个季度之后,至2021年第三季度占比已经从一年前的2%恢复到了4%,并且仍以5%的速度增长。台积电在2021年上半年同比增加了30%的汽车芯片产能。台积电首席执行官魏哲家在第三季度法说会上表示,台积电在全球汽车芯片市占率约为15%,目前短缺问题已有所缓解,传导至OEM厂仍需数季度时间。

与终端对接的半导体公司仍感到短缺。英飞凌首席执行官Reinhard Ploss在8月的第三季度财报发布会上表示,英飞凌的库存正处于历史低位,“我们的芯片正从晶圆厂直接运往最终应用”;AMD首席执行官苏姿丰在10月的会议中表示,芯片产业总经历起起落落的周期,“但这次不一样了。”她认为2022年上半年“可能会很紧张”,但随着制造能力恢复,下半年的情况不会那么严重。

终端的看法则各有不同。长城汽车预计最好的情况下,随着全球新冠疫情局面稳定,晶圆产能逐渐稳定,国产芯片替换潮迅速崛起,抢占部分中低端市场,欧美芯片原厂高级芯片产能得以缓解,并扩产部分产能,汽车缺芯的情况预计在2022年第一到第二季度恢复,“但长期解决供应问题需要更长的时间”;LMC Automotive美洲车辆预测主管比尔·林纳表示,缺芯对生产节奏的影响或蒋持续到2022年下半年,甚至到2023年年初。

恢复须待两年后

无论悲观或乐观,在彻底恢复前建立芯片库存成为全产业链的共同选择。

2019年第四季度时,台积电库存829.8亿新台币,库存天数55天。至2021年第三季度库存已达1822.3亿新台币,库存深度达到85天。魏哲家表示,台积电预计产能紧张状态将持续至2022年,因此将在较长时间内维持高库存状态;AMD三季度库存为19亿美元,环比增长近8%。

新建产能将对汽车芯片供应颇有助益,只可惜仍是远水。

代工大厂台积电、三星电子、SK海力士已分别宣布了1000亿美元、1843亿美元和1060亿美元的扩产投资计划,且部分已经在2020年开始落地。打算做代工业务的英特尔也表示将投资1150亿美元用于新建芯片产能。

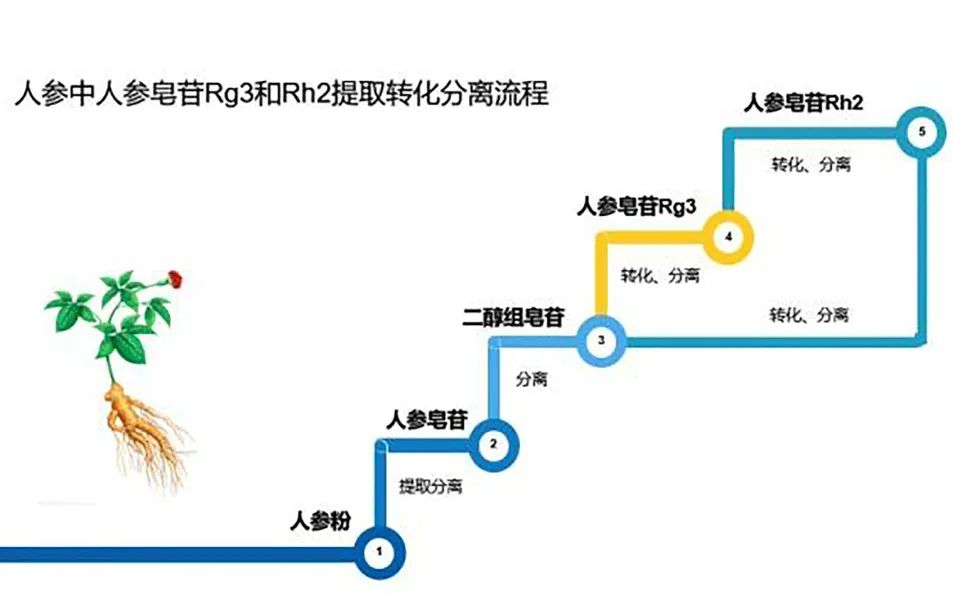

其中,台积电表示3nm、5nm的先进制程产能仍将主要在台湾,其南京工厂已完成第一期16nm及月产能2.5万片的产能建置,28nm特殊制程将在2022年下半年量产,2023年中达到月产能4万片规模;日本工厂将投产制程为22nm和28nm的半导体,力争2024年前投产。

“你知道,新工厂的建设可能需要18到24个月,在某些情况下甚至更长,”苏姿丰表示,“这些投资可能是在一年前开始的。”