专家提醒:分红险红利不保底

近日,长城人寿因存在将分红型产品分红率与银行产品利率作片面对比的行为被罚。有专家指出,部分保险营销人员在销售分红险时存在误导,同时消费者对分红险的理解存在误区。

险企违规被警告并处1万元罚款

所谓分红保险,是指保险公司将其实际经营成果产生的盈余,按一定比例向保单持有人进行分配的人身保险产品,依据保障功能可分为分红寿险、分红养老险、分红两全险等。

银保监会5月25日披露的行政处罚决定书指出,长城人寿宜昌中支某员工在接受投保人对其已购买的2份分红型保险咨询时,表述中多次出现“存”“取”等与银行存款产品类比的描述,且拿分红型产品分红率与银行产品利率作片面对比。监管部门表示,该案没有违法所得,决定对长城人寿宜昌中支予以警告并处1万元罚款,对该员工予以警告并处3000元罚款。

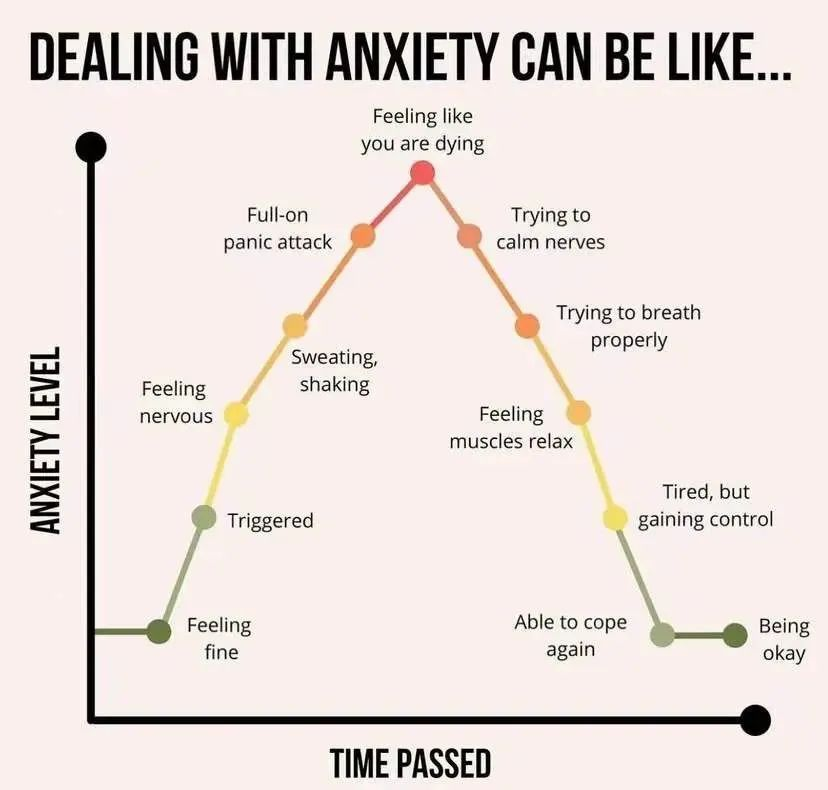

分红险红利分配存在不确定性

有业内人士指出,将保险产品与银行存款产品进行类比的行为存在销售误导的风险。作为兼具保障和投资功能的人身险产品,分红险的销售误导层出不穷。

北京联合大学管理学院金融系教师杨泽云向新快报记者表示,保险营销人员在分红险产品销售过程中,更加强调高档收益。而实际中,虽然不至于亏损,但实际收益远远达不到高档收益水平,最终导致与预期有较大差距。记者了解到,分红险红利分配存在不确定性,有的公司也未明确保底分红率。

分红险中途退保会遭受较大损失也是主要纠纷之一。杨泽云介绍,为达成交易,保险营销人员常说可以随时退保,但很少提及保费损失的问题。

“一般中途退保,

退保金远低于所交保费”

近年来,为防范分红险的销售误导和恶性竞争,监管部门频频出手。今年年初,监管部门发文明确分红险演示产品未来的利益给付只能采用保证利益演示和红利利益演示两档。此前,分红险利益演示按照高、中、低三档。

监管纠偏的同时,消费者也需正确认识分红险。杨泽云认为,部分消费者对分红险的理解存在误区。首先,消费者通过产品名称可能会认为分红险的投资属性较强,一定有收益。实际上,分红险的“红利”既然可能是高收益,也可能是低收益,甚至也可能亏损。其次,保障属性较强的分红险,由于有风险保费的成本,如果没有发生约定的保险事故,而仅仅是到期取得保险金,则其所得与其投入之差(即纯收益)有限,甚至可能是亏损。

杨泽云提醒,分红险投保初期由于渠道佣金等因素,可获得收益或许有限;一般中途退保,退保金远低于所交保费;要关注保险责任和责任免除。