个人养老金制度日前正式“出炉”,个人的养老产品配置问题再次成为热议焦点。近年来,作为养老保险的有效补充,兼具养老保障和储蓄功能的年金险是各大险企的主推产品,也受到了许多消费者的青睐。不过,随着投资需求的升温,市场又出现了一种领取时间较短的快返型年金险搭配万能账户的组合,业内人士提醒,此类产品投资属性更强,并不能满足养老的功用。

终身领取的“真年金”

年金保险是指以被保险人生存为给付保险金条件,并按约定的时间间隔分期给付生存保险金的人身保险。既有传统的稳定收益纯年金险,又有包含非保证利益的分红型、万能型年金险。

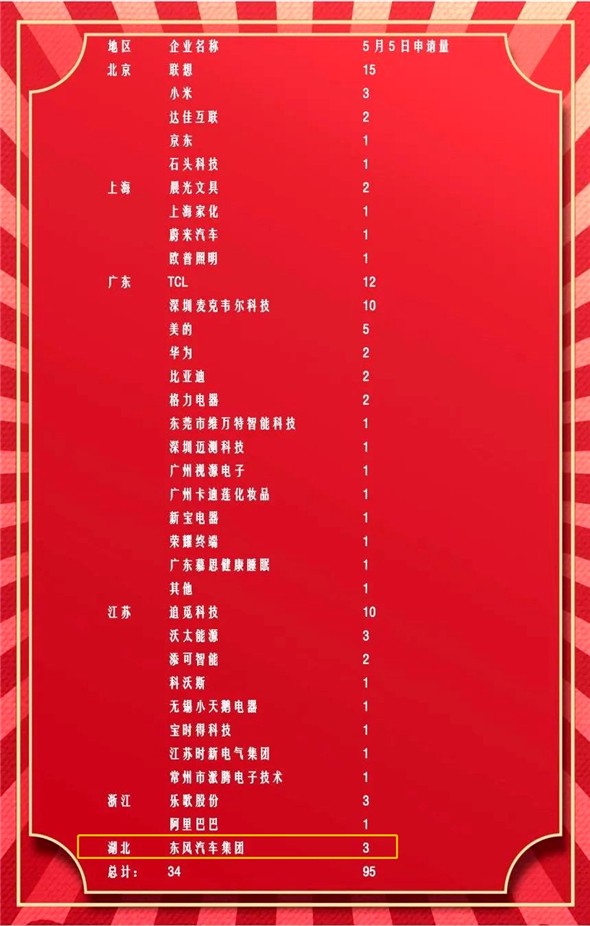

近年来,在险企力推之下,年金险已成为保费收入中的“佼佼者”。各险企的2021年年报显示,中国人寿、人保寿险、平安人寿、新华寿险去年原保费收入前五位的保险产品中,分别包含4款、3款、5款和2款年金险产品。

多位保险营销人员告诉新快报记者,年金险作为长期资金的配置选择,强制储蓄、收益写入合同是其优点。以60岁的赵先生为自己投保某款养老年金险为例,3年交费,年交保费10万元。赵先生61岁领取6000元,62岁领取12000元,63-69岁每年领取18000元,70岁还能领取祝寿金220320元,合计可领取364320元。由于保险公司营销费用等成本的存在,衡量保险的收益需看内部收益率高低。以赵先生为例,上述保险内部收益率(即考虑时间价值的情况下,计算出的投资收益)为2.77%。

记者了解到,部分年金险能实现专属商业养老保险终身领取养老金的功能,因此被视作商业养老保险。有精算师提出“真年金”的概念,“真年金”可以保证终身领取,每年领取的金额是远远高于本金以一定利率积存所能拿到的利息,而且投保人活得久,所获得的收益率就越高;如果早早身故,可能就只能把本金领回来。

监管部门近年发文提到,鼓励创新发展各类投保简单、交费灵活、收益稳健的养老年金保险产品,鼓励积极开发可支持长期化、年金化、定制化领取的保险产品和服务。上述精算师认为,与真正对冲“长寿风险”的“真年金”相比,目前市场上有许多年金险披着“保险的外衣”,实际上并没有发挥风险转移功能。

“快返年金+万能”非养老配置

然而,现在市场推出一种以搭配高收益的万能账户为卖点的快返型年金险。该类产品通常第5个或第6个保单年度就开始返还。

“传统年金险交费时间长,领取时间晚,快返型年金险的资金灵活性相对更高。”一位保险代理人向记者推荐称,搭配万能账户可以使年金险收益“更上一层楼”,今年银行部分理财产品收益、不理想,推动了这类产品的销售。但值得注意的是,同样属于年金险,快返型年金并没有起到对冲“长寿风险”的作用,其搭配万能账户用于理财也存在短板。

以某款快返型年金计划为例,其可在第6个保单年度开始返还年金。从收益来看,年金险的纯收益未必达到较高水平。如30岁的李女士为自己投保,3年交费,每年交费10万元。根据总收益333280元计算,内部收益率仅为1.77%。

另一方面,搭配的万能账户并非有着稳定的高收益。记者了解到,目前大多数保险公司万能账户结算利率在4.3%及以上,但万能账户结算利率高于保底利率的部分是不确定的,如上述案例搭配的万能账户保底利率为2.5%。业内人士认为,长期来看实际结算利率未必能持续维持在目前的水平。此外,有代理人告诉记者,有的保险公司可能会在产品销售期间将结算利率调高。

此外,从资金灵活性来看,快返型年金一般有5年以上的持有期,如果提前退保一般会导致本金损失。因此,上述保险代理人也提醒,这类产品更适合中长期的投资需求。