券商再融资势头不减!9月13晚间,券商巨头中金公司拟配股募资不超过270亿元。事实上,今年以来,已有8家上市券商实施再融资,总规模超800亿元。从募资投向来看,投资与交易业务、资本中介业务是其主要选择。

为何今年以来券商“补血”热情高涨?政信投资集团首席经济学家何晓宇接受《证券日报》记者采访时表示,“随着行业竞争日趋激烈,资本补充成为券商提高竞争力的有效手段。大力发展资本中介业务等重资本业务,成为券商集中发力的主要抓手。”

证券行业属于典型的资本密集型行业,当前资本实力已经成为影响证券公司未来发展的关键因素。年内以来,多家上市券商资本补充动作频繁。

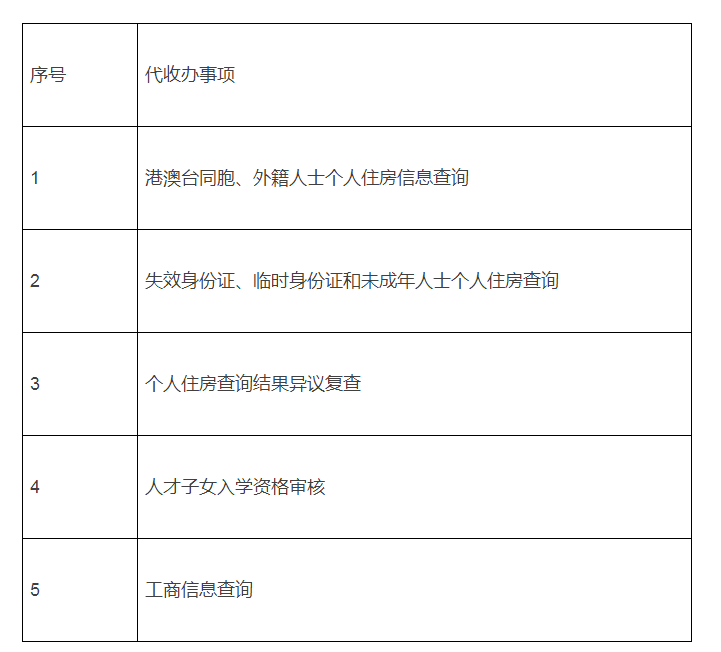

据东方财富Choice数据显示,截至9月14日,今年以来已有8家上市券商通过定增、配股、可转债等方式完成再融资,其中中信证券、东方证券、兴业证券、财通证券等4家券商完成配股融资,实际募资额分别为273亿元、127.15亿元、100.84亿元和71.72亿元,国金证券、长城证券开展了定增融资,实际募资额为58.17亿元和76.16亿元。中国银河、浙商证券完成可转债发行,发行额分别为78亿元和70亿元。

中金公司方面表示,公司本次配股拟募集金额不超过30亿元(约占募集金额10%)将用于补充流动性,拟募集不超过240亿元(约占募集金额90%)将用于支持各项业务发展,包括资本服务与产品、投资银行、财富管理、私募股权、资产管理等各业务板块,加大多元业务及战略领域投入,从而优化业务布局、提高风险抵御能力、提升核心竞争力,为长远发展奠基蓄能。

值得一提的是,此前中信证券、浙商证券等多家券商再融资也主要投向资本中介业务、投资与交易业务等业务方向。8月9日晚间,长城证券定增实施。除了偿还债务,长城证券拟使用59%的资金用于发展资本中介业务,拟使用30%的资金用于发展证券投资业务。

在何晓宇看来,券商“补血”,一是为了支持资本金业务的创新和拓展,促进公司更好运用资产负债表为客户提供一体化综合服务;二是巩固和扩大传统优势业务规模,提升业务承接能力,并加快发展科创板、私募股权、财富管理等新兴业务;三是进一步加强金融科技、国际化布局投入,加快推进数字化发展转型,提升国际市场竞争力。

随着以净资本监管为核心的监管方式不断深化,政策支持证券公司改善盈利模式、加强风险控制、拓宽融资渠道、提高直接融资比重,鼓励证券公司进一步补充资本。中金公司方面对《证券日报》记者表示,此次融资,主要是为了补充公司资金短板,提升公司资本杠杆率。

“资本杠杆率指标,即核心净资本/表内外资产总额不低于8%的要求,这一指标将真正发挥对证券公司经营杠杆的控制作用。”何晓宇认为,新的指标将表外资产,如衍生品投资、资产管理业务、对外担保、IPO承销承诺等项目计入了表内外资产总额,使得新的资本杠杆率指标对券商业务的监管范围更为全面,进一步加强了对证券公司真正风险的监管。

截至2021年末,中金公司总资产达6,498亿元,较2017年的2,378亿元增长了173%;归母净资产达844亿元,较2017年增长了130%;归母净利润108亿元,较2017年的28亿元,复合年均增长率高达40%,增速远高于同业水平,在资产规模前20的券商中排名第一。但与此同时,中金公司的净资产规模与同业相比存在着显著差距。

截至2022年上半年,中金公司总资产排名第5,但净资产排名仅为第10;监管指标方面,中金公司资本杠杆率为11.7%,在大型券商中处于较低水平。