山东国资又出手,正在推进收购河北一家上市公司。

近日,博深股份(002282.SZ)发布公告,公司控股股东、实际控制人及一致行动人陈怀荣、吕桂芹等与交易对方签署协议,拟将所持上市公司20.5560%协议转让给后者。交易总价款为10.91亿元。

接盘的是铁投(济南)股权投资基金合伙企业(有限合伙)(以下简称“铁投基金”),其实际控制人为山东省国资委。

铁投基金入主博深股份分两步走。去年2月,铁投基金出资4.02亿元参与博深股份定增,以9.22%的持股比例跃居其第二大股东。本次交易完成后,铁投基金的持股比将上升至29.7799%,成为博深股份的控股股东,山东国资委将成为实际控制人。

合计耗资14.93亿元入主,山东国资也是有条件的,除了拿下上市公司控制权,股权转让方需对未来三年的经营业绩作出承诺,即公司实现的归属于上市公司股东的净利润(简称净利润)合计不低于5.1亿元。

2021年,博深股份实现净利润2.26亿元,2022年至2024年,业绩承诺为年均1.70亿元。均低于2021年业绩,让人意外。

山东国资两步走入主

上市已有13年的博深股份走上了易主道路。

博深股份的本次易主,正式披露于去年11月。

去年11月11日盘前,博深股份发布临时停牌公告,原因是正在筹划涉及公司控制权变更事项。随后,公司进一步披露,公司控股股东、实际控制人及一致行动人陈怀荣、吕桂芹、程辉、任京建、张淑玉五人拟将其持有的合计约占公司总股本15.78%的股份协议转让给铁投基金。

不过,这一事项进展缓慢,随后,公司多次发布该事项进展公告,但均无实质性进展、今年4月18日晚,公司公告称,此前确定的股权转让事项的意向没有变化,不存在本次交易已无法达成而刻意拖延时间、不与对方签署解除股权转让意向书的情形。股权转让事项拟增加巢琴仙(杨建华配偶)和汶上县海纬进出口有限公司(简称海纬公司,实际控制人为张恒岩)二名股东为股权转让方。杨建华、张恒岩分别系上市公司重要子公司金牛研磨、海纬机车的董事长,增加的两名转让方也参与业绩承诺。

今年5月12日,时隔半年,正式的易主方案终于出炉。公司控股股东、实际控制人及一致行动人陈怀荣、吕桂芹、程辉、任京建、张淑玉和股东巢琴仙、海纬公司与铁投基金签署了《股份转让协议》和《股份转让协议之补充协议》,约定转让的股份约为1.12亿股,约占上市公司总股本的20.5560%。

本次交易完成后,陈怀荣等实际控制人所持股权比例由36.7175%下降至20.9414%,仍然高于铁投基金本次受让的股权比例。

其实,博深股份的控制权事项可以追溯至去年2月。博深股份实施定增,发行股份5311.92万股,募资4.25亿元。发行对象只有2名,即铁投基金及东海基金,前者出资4.02亿元认购5017.29万股。

定增完成后,铁投基金获得博深股份9.22%股权,一跃成为公司第二大股东。

整体来看,通过参与定增成为博深股份第二大股东,是铁投基金入主的第一步,受让股份是第二步。两步完成后,铁投基金合计持股比为29.7799%。

这是一次妥善安排,不到30%持股比例,铁投基金无需实施要约收购,就已经顺利拿下了博深股份控制权。

本次交易的总价款为10.91亿元,加上前次出资参与定增的4.02亿元,入主博深股份,铁投基金合计耗资14.93亿元。

铁投基金成立于2019年7月26日,是山东铁投集团下属的产业投资平台,山东省国资委系铁投集团的实际控制人。

因此,上述两步走交易完成后,铁投基金将成为博深股份控股股东,山东国资委成为实际控制人。

提前确认业绩补偿增厚业绩

博深股份易主的背后,是其盈利不强,遇到了发展瓶颈。

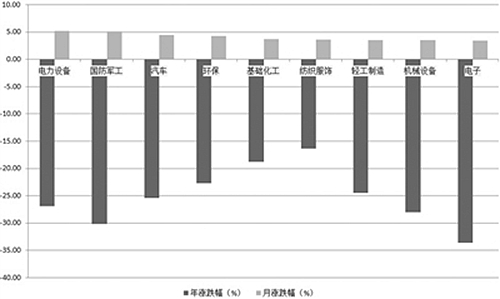

博深股份于2009年8月上市,其在上市之前的2007年、2008年,净利润就已达到0.53亿元、0.52亿元,对应的营业收入为3.71亿元、3.89亿元。上市后的2009年至2011年,净利润分别为0.57亿元、0.67亿元、0.68亿元,虽然增长较慢但胜在持续增长。从2012年开始,净利润波动明显。2012年至2016年,其净利润分别为0.08亿元、0.16亿元、0.31亿元、0.07亿元、0.12亿元,均明显低于上市之前。

2017年开始,业绩开始回升。2017年至2019年,公司实现的净利润分别为0.51亿元、0.86亿元、0.72亿元,2019年有所下降。2020年,净利润为1.33亿元,同比增长84.12%,扣除非经常性损益的净利润(扣非净利润)为1.04亿元,二者均创历史新高,首次突破亿元关口。

2021年,博深股份实现营业收入15.83亿元,再创新高,净利润为2.26亿元、扣非净利润为1.05亿元。

长江商报记者发现,2017年开始,博深股份经营业绩有所改观,主要原因为收购。2017年,公司通过发行股份及支付现金方式,作价12亿元收购金牛研磨100%股权。去年2月,公司再次通过发行股份及支付现金方式收购海纬机车86.53%股权,交易作价6.53亿元。

收购金牛研磨的业绩承诺为,2017年至2019年,其实现的净利润分别为8250万元、9750万元、11100万元,合计为2.91亿元,其实际数合计为2.95亿元,完成了业绩承诺。

收购海纬机车的业绩承诺为,其在2019年至2022年度实现的净利润分别不低于5710万元、6540万元、7400万元、8420万元。2019年至2021年,其实际数为6095.52万元、5357.33万元、3320.40万元,连续2年未完成业绩承诺,三年合计完成率为75.18%。海纬机车未完成年度业绩承诺,计提商誉减值0.62亿元。

正是这两家标的公司业绩贡献,才使得博深股份2017年以来出现明显增长。

不过,2021年,公司的净利润数据有些诡异,扣非净利润与净利润相差1.21亿元,其主要原因为一笔高达1.58亿元的公允价值变动净收益。

根据年报披露,高达1.58亿元的净收益源于计提海纬机车业绩承诺相关的补偿收益。

根据公告,业绩承诺期期尚未结束,海纬机车业绩承诺方尚无需对公司进行业绩补偿。

那么,博深股份是在提前确认海纬机车业绩承诺方的业绩补偿,以增厚业绩。

博深股份为何要如此操作?仅仅是为了易主事项?尚不得而知!

铁投基金入主也存在溢价,其受让股份的价格为9.76元/股,较协议签署前一个交易日的股价8.16元/股溢价约19.61%。

国资溢价接盘也是有条件的,那就是股权转让方需要作出业绩承诺,即2022年至2024年公司累计净利润合计不低于5.1亿元,即年均1.70亿元。

长江商报记者发现,业绩承诺也有些意外,考核的是净利润不扣除非经常性损益,如此以来就存在操作空间。

即便如此,博深股份兑现业绩承诺仍然有难度。一季报显示,今年前三个月,公司实现的净利润为0.20亿元,同比下降64.94%。