据中央广播电视总台经济之声《天下财经》报道,在征求意见6个多月后,信用卡新规正式落地。7日,银保监会、央行发布《关于进一步促进信用卡业务规范健康发展的通知》(以下简称为《通知》)。这不仅意味着,商业银行信用卡业务告别粗放的经营模式,告别跑马圈地时代;对于信用卡用户来说,这更意味着使用信用卡的息费透明度提高、负担减轻。

近年来,我国银行业金融机构信用卡业务快速发展,在便利群众支付和日常消费等方面发挥了重要作用。但近一时期部分银行业金融机构信用卡业务经营理念粗放,服务意识不强,风险管控不到位,存在损害客户利益等行为。导致“信用卡”业务一直是消费者投诉的“重灾区”。

银保监会相关部门负责人表示,这次发布的《通知》对信用卡息费收取、消费者权益保护、信用卡粗放发展模式、银行外部合作行为等四个方面都做了详细的规定。

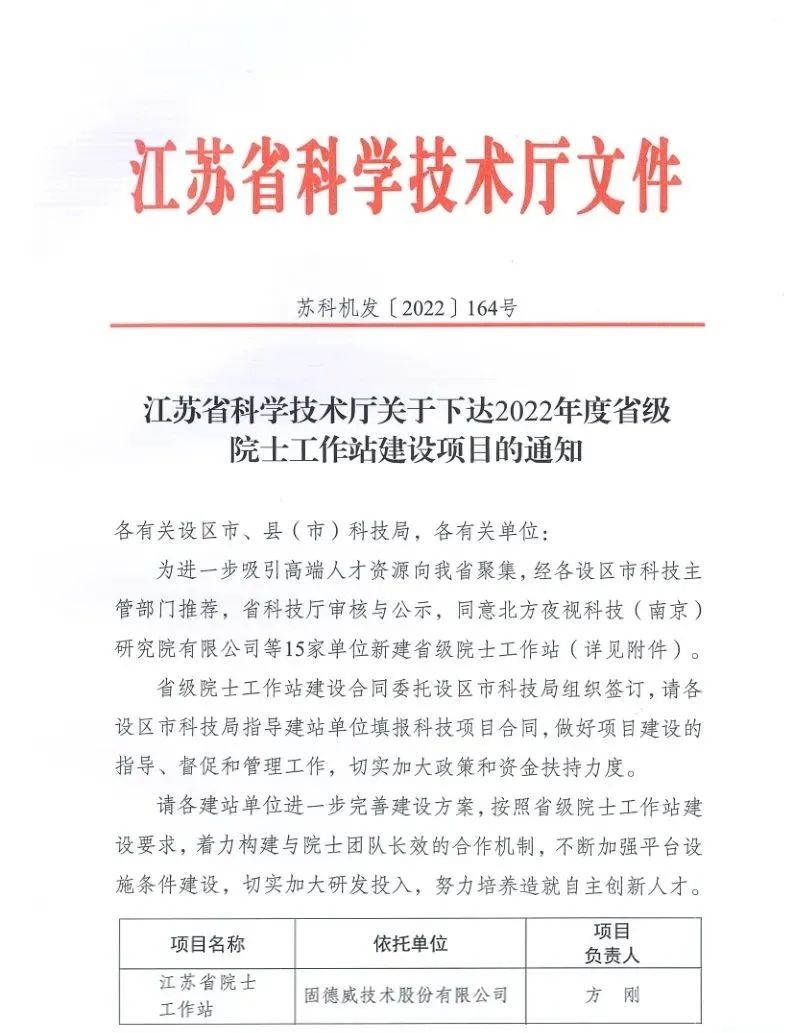

(资料图)

(资料图)

招联金融首席研究员董希淼说,这将对商业银行信用卡业务的发展产生重大影响,推动信用卡业务从跑马圈地的粗放发展阶段迈入专业化、差异化、精细化的高质量发展阶段。

《通知》实施之后,预计信用卡业务在短期内增长速度会有所下降,但是信用卡的发展质量会更高。比较粗放的、单纯追求规模和速度扩张的行为会得到遏制,对消费者权益的保护会更加全面到位,特别是过度发卡,暴力催收等问题会大大减少。

具体来看,针对部分银行业金融机构存在息费水平披露不清晰,片面宣传低利率、低费率,以手续费名义变相收取利息,模糊实际使用成本,未经客户自主确认实施自动分期等问题。《通知》要求银行业金融机构科学合理确定信用卡息费水平,降低客户息费负担。银保监会相关部门负责人说,这意味着要提高信用卡息费管理的规范性和透明度。

银行在与客户订立信用卡合同时,对收取的利息费用等条款,还有必要的风险揭示内容,要严格履行提示和说明业务,并且需要以明显的方式向客户展示最高年化利率水平,要让客户对自己的负债可能产生的成本有一个充分的估计。

《通知》同时要求银行应当合理设置单一客户的信用卡总授信额度上限,并纳入该客户在本机构的所有授信额度内实施统一管理。在授信审批和调整授信额度时,应当扣减客户累计已获其他机构信用卡授信额度。

《通知》还要求银行业金融机构应当明确分期业务最低起始金额和最高金额上限。分期业务期限不得超过5年。客户确需对预借现金业务申请分期还款的,额度不得超过人民币5万元或等值可自由兑换货币,期限不得超过2年。

招商银行信用卡中心总经理王波说:“在授信管理方面,《通知》进一步强化了银行审慎性授信要求。在分期业务方面,《通知》强化了办理过程中的客户告知和协议签署要求。我们将积极推进合约修订、系统升级、流程优化和客户告知等工作,严格落实监管的相关要求。”

为了防范过度办卡等风险,《通知》明确长期睡眠信用卡占比超过两成的银行不得新增发卡。

上海金融与发展实验室主任曾刚说,当前,信用卡业务发展已经进入存量经营阶段,虽然2021年信用卡(含借贷合一卡)数量达到8亿张,较2020年增长0.22亿张,但增幅和增量已经连续4年下滑。

《通知》鼓励符合条件的银行业金融机构主动适应经济发展和消费者金融需求的升级变化,按照风险可控、稳妥有序原则,通过试点方式探索开展线上信用卡业务等模式创新,激发塑造新的发展动力活力,丰富信用卡服务功能和产品供给,不断增强人民群众办卡用卡的获得感、便利感、安全感。