银保监会数据显示,截至2022年一季度末,商业银行不良贷款余额为2.9万亿元;其中,中小银行不良贷款余额总计为1.22万亿元,占银行不良贷款总额的47.2%。

由于历史原因以及自身局限,国内中小银行的风险相对高发。虽然在监管部门持续整治金融乱象、深入推进改革化险的举措下,中小银行不良贷款率已呈现下行态势,但受经济增长疲软、疫情等多重因素影响,不良贷款反弹压力仍不容忽视。

不良贷款处置 “压力”与“助力”同在

中小银行的资本力量相对薄弱,过高的不良贷款率不仅削弱银行的盈利能力,同时也占用银行的贷款额度,影响其信贷投放。如何化解不良贷款,保障金融业务良性运营,成为制约其发展的一大难点和痛点。

为收回不良贷款,银行会采取所有可能的措施或一切必要的法律程序。在几乎全是线上借贷的场景下,由于举证困难、法律程序繁琐以及复杂的贷后纠纷等原因,不良贷款清收成效有限,难以满足中小银行的迫切需求。

为此,监管部门陆续出台一系列支持政策,在拓宽不良贷款处置渠道,加大处置力度方面鼓励创新举措。其中,依托电子认证服务机构实施电子举证并通过在线司法服务化解不良贷款的方式,正逐步成为中小银行处置不良贷款的强大助力。

取证难?采信难?电子认证有“硬手段”

伴随中小银行的数字化转型,线上办理借贷、还款等业务已成常态,其间产生的大量电子数据也成为解决贷后纠纷的关键。但因电子数据具有易损毁、易篡改、隐蔽性强等特点,其真实性、客观性往往成为司法审查判断的难点。

在司法实践中,司法机关通常引入电子认证技术解决这一问题。电子认证服务机构以法律规范为准绳,通过对电子数据进行有效认证和固化处理,确保电子证据的真实性、合法性、关联性,从而为司法机关提供判定基础及依据,辅助提升贷后纠纷案件的进展效率。

天威诚信是获得国家权威授牌资质的第三方电子认证服务机构,依托电子认证技术,可通过内置电子证据审查模型自动对银行所提交电子证据的真实性、有效性进行审查。

同时,依据法院对于电子证据素材审查要求,通过多维技术手段实现电子证据的固化存档,并据此出具可被仲裁、法院采信的《数字签名验证意见书》,满足中小银行对电子证据的核验、保管、出证等诉求。

贷后纠纷难化解?司法科技解忧烦

当激增的贷后纠纷案件撞上固定的司法流程,中小银行往往陷入案件审理周期长、审结率低、裁决慢且方式单一的痛苦旋涡,大量的不良贷款需要清收,长期积压的贷后纠纷案件需要更高效更快速的裁决方式。

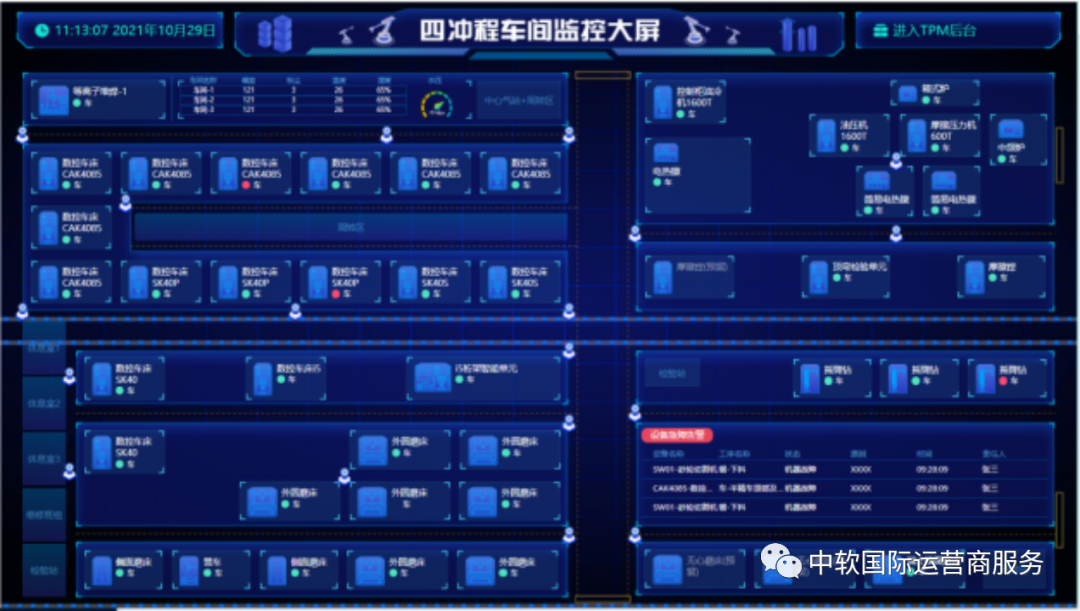

鉴于中小银行案件多具有金额小、数量多、高度同质化的特点,在拓宽不良贷款处置渠道上,天威诚信基于电子认证技术,通过创新司法科技服务实践出一套适用于解决中小银行贷后纠纷的良性方案。

方案以纠纷多元化解和批量化解决为核心原则,在深入分析贷后纠纷场景和司法服务合规情况及纠纷判定依据的基础上,通过采取线上方式构建与全国多地仲裁委、法院的绿色司法通道,实现贷后纠纷在线解决。

纠纷发生后,天威诚信围绕立案、申请、受理、送达等环节,以第三方电子认证机构出具的有效电子证据为基础,借助在线仲裁、在线诉讼的司法科技手段实现不良贷款纠纷案件的快速、批量化司法处置,帮助中小银行甩掉不良贷款这一沉重包袱,实现轻装上阵、快速发展。

正如银保监会副主席肖远企所指出的那样,“中国中小银行运行是平稳的,发展也是健康的,尽管还存在一些问题,但总体而言,风险是完全可控的。”在此形势下,天威诚信将持续深化电子认证与司法科技服务,帮助中小银行优化处置不良贷款方式,助力其金融业务的良性运营。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。