(资料图片)

(资料图片)

经历了一系列政策组合拳的利好释放,如何看待当前权益市场的配置价值?工银精选回报混合基金拟任基金经理盛震山表示,尽管市场依然运行在偏左部区域,但已经可以发现具备长期投资价值的权益资产。他强调,从投资角度来看,最弥足珍贵的是基本面低点和估值低点同时出现的阶段,“特别是对于增量资金来说,在一个相对低位开始布局,远比一片欢腾、赚钱效应显著的市场高点才开始进入要有利得多。”

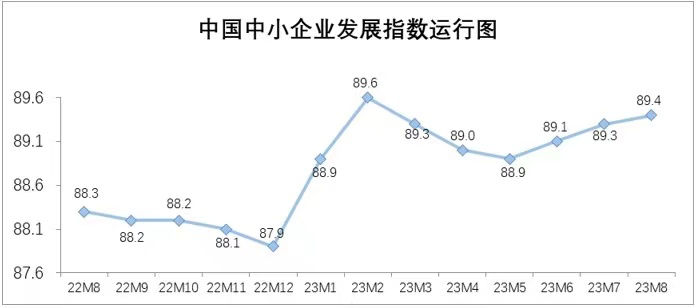

盛震山认为,今年以来国内外经济经历了一个预期反复摇摆、市场震荡回归的过程:一方面,国内经济复苏力度目前仍然偏弱,但市场谨慎预期已经反映较为充分,国内政策基调进一步趋向稳增长、促消费,宽货币、宽信用的局面仍将持续,对经济企稳恢复的信心有所增强;另一方面,美国为应对疫情采取的超级宽松政策的影响逐步消退,预计新兴市场汇率压力将有效缓解。在此过程中,我国和美国等发达经济体所出现的实体经济与金融市场“双重错位”的情况可能已接近极限,或将出现扭转。

宏观经济映射到A股,当前市场机会和挑战并存。A股以及中国资产在全球风险资产的配置头寸正位于历史相对低位,全球资金流动的跷跷板终将重回具备长期吸引力的新兴市场。同时,资本市场企稳和出现转机的时点往往先于基本面改善的出现。尽管当前市场反映出了较好的低位布局价值,但他也提醒,基金经理保持独立思考、勇于逆向布局的挑战依然很大,是一个考验投资经理覆盖广度,以及对行业和个股的深刻洞察力的阶段。

据悉,由盛震山掌舵的工银精选回报混合(A类:017881,C类:017882)目前正在汇丰银行等渠道发行中。在投资策略上,该基金将持续跟踪公司和行业基本面及估值,以合理成本投资于内在价值有上升空间的企业,不断寻找盈利增长、可观分红以及估值提升等类型的投资机会;同时,该基金投资于港股通股票的比例不高于50%,通过A+H两地配置优势互补,力争多维度捕捉市场的中长期投资机会。

投资管理上,工银精选回报混合主要关注三类公司的机会:一是行业进入壁垒较高的重资产型上市公司;二是正处于周期底部或即将进入上升期的周期股;三是潜在增速与估值相比明显具备吸引力的优质成长型企业。立足当前环境,将关注供给受限的上中游环节、具备韧性的下游环节以及一些稳定类资产的投资机会,积极从低关注度和有预期差的领域寻找机会。

为了实现更好的投资体验,工银精选回报混合还将从个股和组合两方面进行审慎的风险控制。在个股层面,建立“负面清单”,规避“价值陷阱”、“成长概念”、“财务风险”、“商业冒险”等存在潜藏重大风险的不良标的,重视估值安全边际,警惕累积涨幅大、明显高估的所谓龙头股、绩优股、热门赛道股;另外在组合层面,通过对个股、行业和风格的权重管理,进一步分散风险。