中国经济网编者按:8月25日,天聚地合(苏州)科技股份有限公司(简称“天聚地合”)向港交所递交招股书,独家保荐人为中信证券(香港)有限公司。

招股书显示,天聚地合是中国领先的综合性API数据流通服务商。公司提供标准API服务及定制化数据治理解决方案。

截至最后实际可行日期,左磊(公司创始人、董事长、首席执行官兼执行董事)合共持有公司股本约53.33%的权益,包括约43.59%的实益权益、0.15%的配偶权益及9.59%的一聚六合及六聚六合(即左磊的受控法团)权益。就《证券及期货条例》而言,左磊的配偶华洹持有公司股本的0.15%实益权益,被视为于左磊拥有权益的相同数目的股份中拥有权益。因此,左磊、华洹、一聚六合及六聚六合为一组控股股东。

截至最后实际可行日期,京东科技持有公司股本约16.48%的权益,为公司第二大股东。京东科技是一家由刘强东占多数控制权的公司,而刘强东有权通过其于京东科技的直接及间接权益行使对京东科技的多数控制权。京东科技亦为公司的主要股东之一。

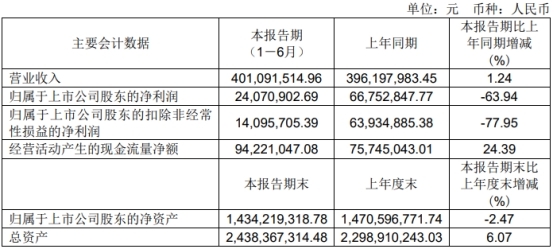

于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司的总收入分别为1.78亿元、2.60亿元、3.29亿元、9561.4万元。于2020年至2022年,公司录得收入复合年增长率为35.8%。

同期,公司期间利润分别为分别为2722.3万元、4596.6万元、4128.4万元、978.8万元。经计算,2022年公司期间利润同比下降10.19%。

于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司经营活动所得现金净额分别为1.31亿元、-3379.6万元、-3681.9万元、759.4万元。

于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司向五大供应商的采购额分别占总销售成本的68.7%、56.2%、69.9%及89.1%,而向公司最大供应商的采购额则占总销售成本的25.2%、37.4%、37.5%及60.4%。

于2020年、2021年及2022年以及截至2023年3月31日止三个月,来自公司五大客户的收入分别占公司总收入的38.7%、41.1%、43.7%及79.2%,而来自公司最大客户的收入分别占公司总收入的11.6%、11.7%、12.4%及44.3%。

智通财经网于2023年9月7日发布报道《新股前瞻|营收向上难敌费用增长,盈利波动的聚合数据如何破局?》。文中指出,天聚地合上下游“依赖症”难解。在客户留存率增长的同时公司的大客户集中风险也在加剧。除了对下游大客户的依赖,聚合数据的上游供应商同样有集中度较高的风险。

招股书显示,天聚地合在2020年和2021年分别向股东派付了40.0百万元和20.0百万元的股息。截至2022年度及截至2023年3月31日止三个月并无宣派及派付股息。

递表港交所京东为第二大股东

招股书显示,天聚地合是中国领先的综合性API数据流通服务商。公司提供标准API服务及定制化数据治理解决方案。

截至最后实际可行日期,左磊(公司创始人、董事长、首席执行官兼执行董事)合共持有公司股本约53.33%的权益,包括约43.59%的实益权益、0.15%的配偶权益及9.59%的一聚六合及六聚六合(即左磊的受控法团)权益。就《证券及期货条例》而言,左磊的配偶华洹持有公司股本的0.15%实益权益,被视为于左磊拥有权益的相同数目的股份中拥有权益。因此,左磊、华洹、一聚六合及六聚六合为一组控股股东。

截至最后实际可行日期,京东科技持有公司股本约16.48%的权益,为公司第二大股东。京东科技是一家由刘强东占多数控制权的公司,而刘强东有权通过其于京东科技的直接及间接权益行使对京东科技的多数控制权。京东科技亦为公司的主要股东之一。

此次赴港上市,天聚地合拟将募集资金分别用于下列用途:用于升级及拓展公司API市场的现有API产品组合,从而抓住政府及公共数据以及授权运营带来的重大机遇,扩大广度及深度;用于升级公司的现有产品,此举旨在开发及扩展的行业特定应用及增强公司的技术实力和市场竞争力;用于数据安全及隐私保护相关技术的研发,构建数字所有权、安全存储、可信传输及协同生产的全生态体系;在未来三至五年用于投资或收购产业上下游数据服务提供商的多数权益或与其建立合营企业来打造业务生态系统并提高市场占有率;及用作营运资金及一般企业用途。

2022年营收升净利降

于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司的总收入分别为1.78亿元、2.60亿元、3.29亿元、9561.4万元。于2020年至2022年,公司录得收入复合年增长率为35.8%。

同期,公司期间利润分别为分别为2722.3万元、4596.6万元、4128.4万元、978.8万元。经计算,2022年公司期间利润同比下降10.19%。

于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司经营活动所得现金净额分别为1.31亿元、-3379.6万元、-3681.9万元、759.4万元。

客户与供应商集中

招股书显示,天聚地合的采购包括购买数据服务、软件、硬件及技术服务。于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司的采购额分别为116.2百万元、160.5百万元、208.0百万元及73.3百万元,分别占总销售成本的95.7%、94.4%、94.0%及97.7%。

于2020年、2021年及2022年以及截至2023年3月31日止三个月,公司向五大供应商的采购额分别占总销售成本的68.7%、56.2%、69.9%及89.1%,而向公司最大供应商的采购额则占总销售成本的25.2%、37.4%、37.5%及60.4%。

天聚地合的客户包括腾讯、阿里巴巴、百度、网易、美团、中国移动、中国联通、中国电信等知名企业及众多其他互联网公司、应用程序开发商以及个人用户。

于2020年、2021年及2022年以及截至2023年3月31日止三个月,来自公司五大客户的收入分别占公司总收入的38.7%、41.1%、43.7%及79.2%,而来自公司最大客户的收入分别占公司总收入的11.6%、11.7%、12.4%及44.3%。

天聚地合表示,公司十分依赖主要供应商的数据源且公司保持竞争力及盈利能力的能力取决于公司与主要客户的关系,且公司依赖该等客户实现创收。对此,公司在招股书中做出风险提示,公司于往绩记录期间经历过客户和供应商集中的情况,并可能于日后继续面临此类集中的风险。

智通财经:上下游“依赖症”难解

据智通财经了解,公司的技术可打通数据孤岛,为用户提供跨越多个用例和使用场景的线上API服务。公司的专有API市场APIHub可匹配供需并促进数据流通。目前,该服务已广泛应用于互联网服务、软件信息服务、通信等行业。APIHub自2011年6月推出以来,公司已开发超过760个专有API。2022年,APIHub处理了超过1200亿次API请求。同时,自开始营运以来,APIHub赋能超过140万名用户,其中包括逾36万名客户已完成至少一项在线使用付费API请求。

截至目前,公司的客户包括腾讯、阿里巴巴、中国移动、中国联通、中国电信等知名企业及众多其他互联网公司、应用程序开发商以及个人用户。截至2023年3月31日,APIHub向用户释出380多个专有API。2020年、2021年及2022年,公司API市场的关键客户的留存率分别为66.7%、78.9%及85.7%;来自公司的API市场关键客户收入扩张率分别为152.0%、136.4%及139.1%。

值得注意的是,在客户留存率增长的同时公司的大客户集中风险也在加剧。报告期内,公司自五大客户产生的收入分别为6890万元、1.07亿元、1.44亿元及7570万元,分别约占公司总收入的38.7%、41.1%、43.7%及79.2%。

通常,业务依赖少数客户的公司,较易出现流动性风险。招股书显示,聚合数据的贸易应收款项已从2020年的仅6310万元增加至2022年的1.53亿元,占同期流动资产的比例也从13.1%增加至34.3%。与此同时,公司贸易应收账项周转日数也从2020年12月底的86天上升至2023年3月底的205天。

对此公司坦言,周转天数增加或将使其面临更高的信贷风险。若客户遇到资金周转问题,公司的部分贸易应收款项可能无法按时收回,甚至可能成为坏账。这可能会影响公司资金周转、流动资金及现金流量。

除了对下游大客户的依赖,聚合数据的上游供应商同样有集中度较高的风险。

据悉,公司的采购包括购买数据服务、软件、硬件及技术服务。报告期内,公司向五大供应商的采购额分别占总销售成本的68.7%、56.2%、69.9%及89.1%,而向其最大供应商的采购额则占总销售成本的25.2%、37.4%、37.5%及60.4%,相关比例逐年上升。

公司于风险因素中坦言,其十分依赖主要供应商的数据源。若未来公司与供应商的合作发生不利变化,都将对公司的业务、经营业绩和财务状况造成重大不利影响。

综合来看,受益于行业的高速发展与领先的行业地位,聚合数据实现了业绩的高速增长。但受累于费用的高增及对上下游的高度依赖,聚合数据也陷入了增收不增利的困境。随着未来所处行业的竞争加剧,聚合数据恐还将面临更多的考验。