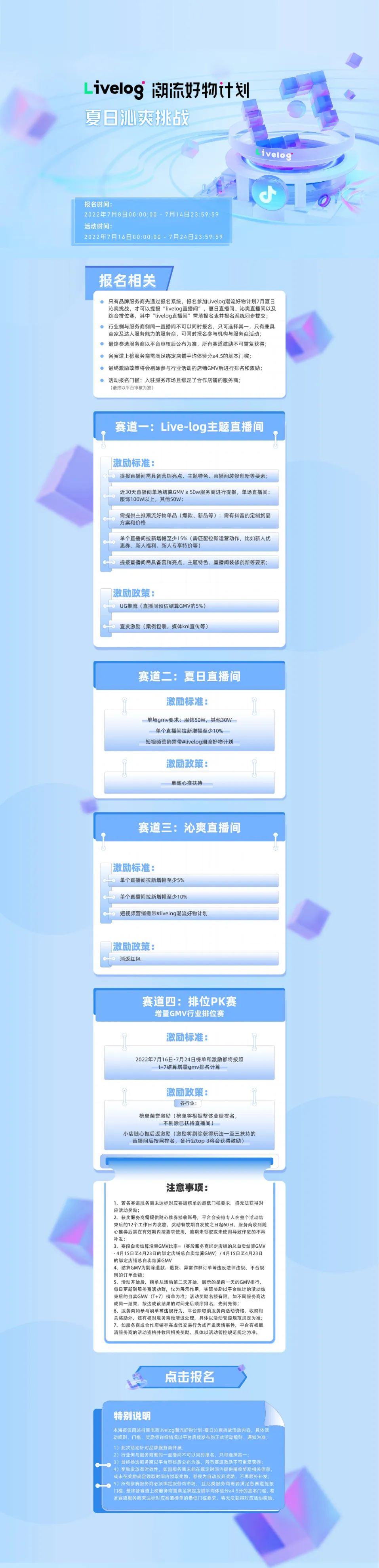

今年二季度,贵州茅台(600519.SH)已取代宁德时代成为公募基金的第一大重仓股。而7月21日晚间,茅台公布的半年报业绩预告也没有让市场失望,净利润增速依旧高于营收增速。

截至目前,A股白酒上市板块共有5家企业已披露了半年报业绩预告,初步看,行业继续在分化,而疫情是最大的扰动因素,弱势品牌受到的冲击更明显。

茅台净利润增速继续高于营收增速

初步核算,2022年上半年,茅台预计实现营业总收入594亿元左右(其中茅台酒营业收入499亿元左右,系列酒营业收入75亿元左右),同比增长17%左右;预计实现归属于上市公司股东的净利润297亿元左右,同比增长20%左右。而今年一季度,公司归属于上市公司股东的净利润增速是23.58%,同样也是高于18.43%的营收增速。

这背后,也得于茅台在大力扶持利润率更高的直销渠道,今年一季度,公司的直销收入就达到108.87亿元,较去年一季度同比增幅127.88%,这一收入接近去年全年的一半。

白酒行业专家肖竹青对第一财经记者表示,除了直销收入带动外,茅台日前发布的一些高附加值新品,也增厚了公司业绩。

目前茅台仍然在推进渠道、价格、产品体系等方面的改革,其中在产品结构体系改革上,公司试图构建品价匹配、层次清晰、梯度合理的品牌结构,做强茅台的尊品、珍品精品和经典系列,目的是在2000元以上、1000元、500-1000元、200-500元各个价格带都有茅台酒和茅台系列酒。

在茅台改革预期带动下,从今年3月份中旬起,公司二级市场上的股价重拾上涨势头,如从3月16日算起的话,截至7月21日,股价累计涨幅约22%。

白酒中报业绩分化

除了茅台,其余的4家白酒上市公司也已披露了半年报业绩预告,分别是顺鑫农业(000860.SZ)、*ST皇台(000995.SZ)、金种子酒(600199.SH)、老白干酒(600559.SH)。

今年以来,全国多地疫情反复,餐饮行业首当其冲,而餐饮又是白酒重要的消费场景,目前,疫情对白酒消费的影响仍然在持续。而品牌之间的抗风险能力有所不同,弱势品牌抗风险能力更弱些。

具体看,顺鑫农业预计上半年归属于上市公司股东净利润降幅在89.91%至93.27%之间,降幅较一季度有所扩大。对此,公司解释称,一是受全国多地聚集性疫情的反复影响,公司白酒业务消费场景减少,销量下降,叠加原材料供应、物流交通等因素影响,公司白酒业务受到较大影响;二是公司猪肉业务受行业和市场需求影响,公司生猪养殖、肉食品加工产业持续承压,较上年同期对比降幅较大;三是公司房地产业务受国家房地产调控政策影响,房地产项目销售及回款较缓,影响公司整体业绩。

金种子酒则预计上半年归属于上市公司股东净利润将亏损5200万元至5800万元。对此,该公司解释称,本次业绩预亏主要原因:一是公司白酒产品结构处于调整期,次高端产品销售占比较低,综合销售毛利相对较低;二是受疫情影响,销量出现下降。

而*ST皇台和老白干酒皆预计上半年归属于上市公司股东的净利润增速将超过100%。

*ST皇台表示,报告期内,公司营业收入和归属于上市公司股东的净利润同比大幅增长,主要系经销商客户按期发货及回款,合理控制期间费用,产品毛利率同比上涨,经营业绩同比扭亏为盈。

老白干酒业绩大增背后,主要得益于获得1.8亿元的土地收储补偿款。如果扣除非经常性损益后,归属于上市公司股东的净利润与上年同期相比预计增加4800万元左右,同比增加45%左右。

目前,机构更倾向于看好次高端以上的白酒企业发展。

天相投顾数据显示,今年二季度,公募基金前十大重仓股(统计口径为公布2022年2季报的积极投资偏股型基金,共4380只)中,白酒股就占了四只,除去茅台外,其余的三只是五粮液、泸州老窖、山西汾酒,这些也是白酒行业中的强势品牌企业。

东吴证券在近期的报告中表示,考虑到当前相对处于经济疲软周期,2022年三季度的需求表现不能比拟2020年三季度的表现,全年维持坚守高端酒+拥抱有弹性的次高端思路。