2021年上市首亏背景下,大北农(002385)今年以来动作不断,谋救信号明显。7月19日,大北农披露公告称,公司子公司拟购广东鲜美种苗股份有限公司(以下简称“鲜美种苗”)50.99%的股权。值得一提的是,此次拟购标的鲜美种苗是一家新三板公司,按照2.98亿元的估值,折合每股股价为6.21元,上述股权收购成交金额为1.52亿元。北京商报记者注意到,此次收购溢价不少,截至目前,鲜美种苗最新股价为3元/股,总市值1.44亿元。不难看出,此次收购,鲜美种苗身价实现翻倍。高溢价收购下,鲜美种苗近年来业绩却出现明显承压,记者结合大北农公告内容以及鲜美种苗历年公告发现,2021年以及今年上半年,公司净利均处于同比下滑状态,在此情况下,交易对方做出的业绩承诺能否完成也要打个问号。

标的估值是否合理

据大北农披露的公告,标的公司鲜美种苗估值2.98亿元,较其目前总市值实现翻倍。

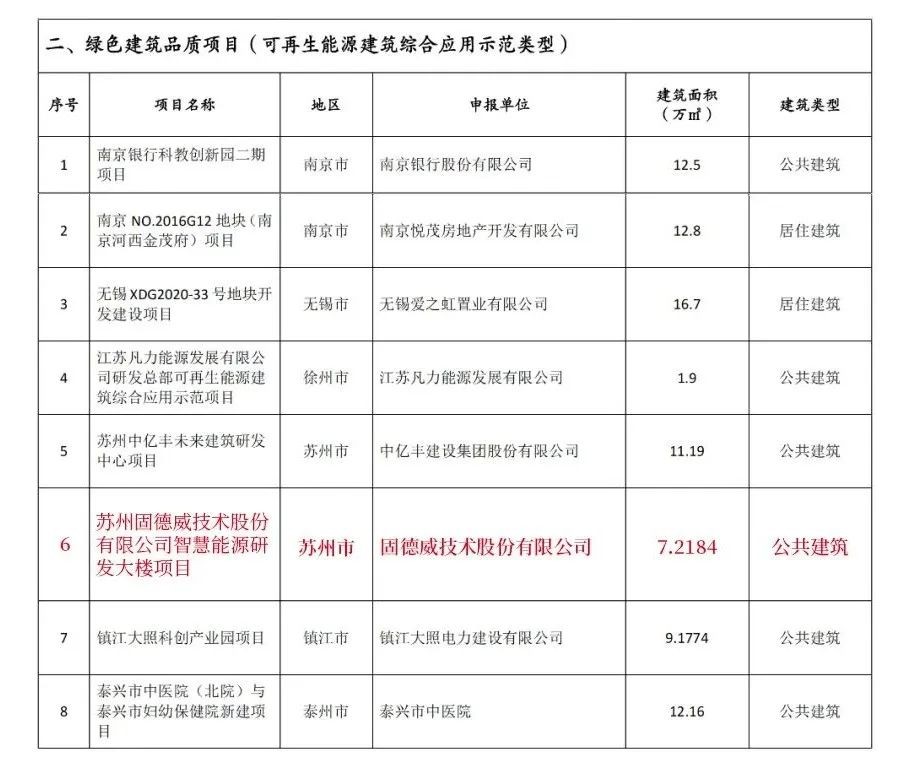

7月19日,大北农发布公告称,公司子公司北京创种科技有限公司(以下简称“创种科技”)拟收购17名股东合计持有的鲜美种苗50.99%的股权,股份数量2444.97万股,对应成交金额为1.52亿元。交易完成后,创种科技将成为鲜美种苗的控股股东,持有其50.99%的股份,鲜美种苗将纳入公司合并报表范围。

股权关系显示,创种科技系大北农的全资子公司。

关于定价依据,大北农表示,转让价格以目标公司的整体估值为基础,结合鲜美种苗未来三年的业绩承诺及其预期增长空间等因素,经过各方沟通和协商,确定此次交易的整体估值为2.98亿元,折合每股股价为6.21元。

据了解,鲜美种苗是一家新三板企业,主要业务为农作物种子的研发、生产、加工和销售。全国股转系统披露的消息显示,今年6月15日鲜美种苗刚刚调入创新层。

值得一提的是,大北农此次收购也出现一定的溢价。

今年3月10日、11日,鲜美种苗股价接连大涨,区间累计涨幅达298.37%,还构成了股票异常交易波动情形。3月11日之后,东方财富数据显示,鲜美种苗最新交易日则是在6月16日,目前最新股价报3元/股,总市值为1.44亿元。

经计算,按照6.21元/股的转让价格计算,相比最新收盘价,此次收购溢价107%。

独立经济学家王赤坤对北京商报记者表示,市场上的高溢价并购是监管层关注的重点领域,溢价收购的原因、合理性等可能会被追问。“不过该情况也不是必要障碍,溢价收购的情况能否获得市场、监管层的认可,溢价是否合理是关键。”王赤坤如是说。

业绩承诺能否完成

高溢价下,鲜美种苗近年来业绩表现却并不乐观。

据大北农给出的数据,鲜美种苗今年上半年未经审计的营业收入、净利润分别约为4.07亿元、453.5万元。北京商报记者通过全国股转系统披露的公告,找到了鲜美种苗2021年上半年的经营情况,实现营业收入、净利润分别约为3.9亿元、603.31万元。

不难看出,今年上半年,鲜美种苗出现了增收不增利的情况。

另外,鲜美种苗2021年整年业绩也出现承压。

数据显示,2021年,鲜美种苗实现营业收入、归属净利润分别约为10.12亿元、1184.3万元,分别同比下滑4.15%、24.34%。

对于此次收购,交易对方也做出了业绩承诺,2022-2024年鲜美种苗实现扣除非经常性损益的归母净利润,三年累计7500万元,若三年累计实现的利润达到业绩承诺目标(7500万元)的80%(6000万元),即可视为目标完成。

协议约定,若鲜美种苗三年累计实现的利润未能达到业绩承诺目标,则差额部分由出让方按照协议约定方式补足。若按鲜美种苗近年来业绩来看,上述业绩承诺的完成也存在一定的压力。

针对相关问题,北京商报记者致电大北农证券事务代表进行采访,不过电话未有人接听。

中国国际科技促进会科技产业投资分会副会长兼战略投资智库执行主任布娜新对北京商报记者表示,业绩承诺一般会按照标的近年来业绩表现进行制定,过高或过低的业绩承诺都会引发质疑。“目前市场上也出现过由于对标的行业未来前景的看好,导致业绩承诺远高于实际业绩的情况。”布娜新如是说。

现金状况能否吃消

今年以来,大北农频频发起收购,公司资金状况能否吃得消也存在疑问。

资料显示,大北农2010年登陆A股市场,受生猪价格走低的影响,公司2021年出现了上市以来的首次亏损,当年实现归属净利润约为-4.4亿元。

业绩首亏背景下,大北农今年以来资本动作频频,其中1月11日披露称,公司拟收购九鼎科技自然人股东杨林持有的30%股权,交易价格为13.2亿元;此外,3月1日,大北农披露称,公司拟收购正邦科技旗下多家公司股权,交易价格合计约为20亿-25亿元。

如今,大北农再度开展并购,并表示采用自有资金+自筹资金的方式支付。

大北农披露的2022年一季报显示,截至今年一季度末,大北农账上货币资金达43.25亿元。虽然账上目前资金较为充裕,但大北农有息负债也不少。

截至今年一季度末,大北农短期借款达58.6亿元、一年内到期的非流动负债8.96亿元、长期借款29.3亿元。实际上,对于公司现金状况,在前次收购时就被深交所追问,彼时深交所要求大北农结合当前的财务状况、经营业绩、营运资金需求、行业发展情况等因素,详细说明公司支付交易价款的资金安排及其对公司可能造成的影响,是否可能造成公司现金状况恶化等。

根据大北农披露的业绩预告,公司今年上半年净利仍处于亏损状态,预计实现归属净利润约为-5.5亿至-4.5亿元。对于此次收购的目的,大北农表示,交易完成后,有利于提升公司种子业务收入、提高种业市场占有率。

二级市场上,截至7月19日收盘,大北农股价报7.3元/股,总市值为302.3亿元。

(北京商报记者 马换换)