A股连续两日反弹。

有关活跃资本市场的政策“组合拳”推出后,给二级市场投资者提振信心,而一级市场却雪上加霜。

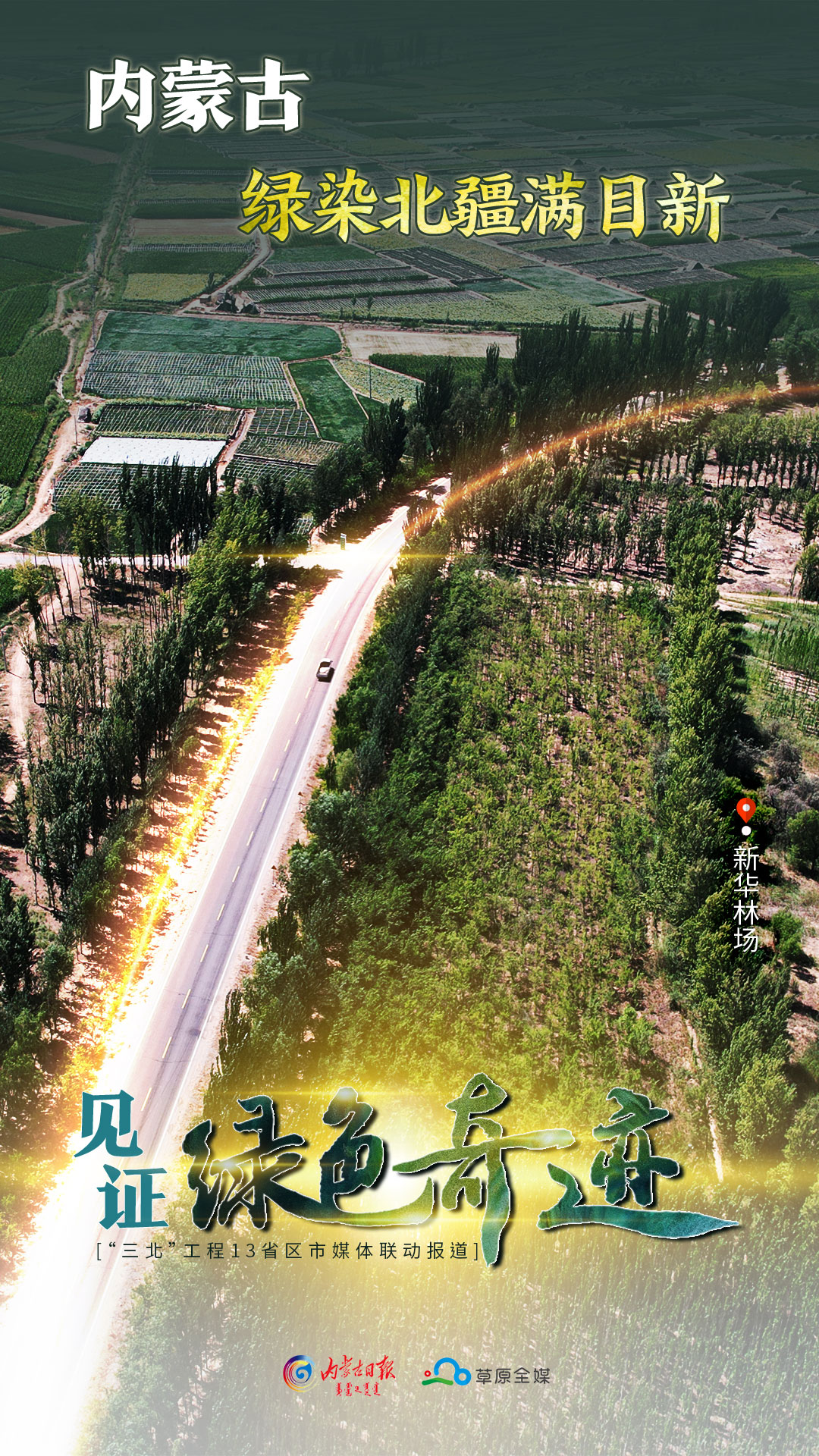

(资料图片)

(资料图片)

有人调侃:“一级市场全面困难,比减肥还难。减肥主要靠自己,而投资主要看天”。

募资、投资、退出三条通道都拥挤,GP生存压力陡增,投资人也要“靠天吃饭”?

悲喜不相通的一二级市场,这两天的命运差距进一步拉开了。

雪上加霜

退出年年难,今年尤其难。

周日晚上,一纸新规震撼一二级市场。这两天,一级市场发躺平帖子的人又多了起来。

投行表示:“全员躺平静待花开”;券商表示:“刚和交易所沟通完,第二天项目组都开始撤场了”;IR表示:“半年白干了,要重新寻找LP”……

A股IPO市场过去多年一直保持高温状态,但今年开始出现降温趋势。据悉,7月至今,沪深交易所处于“零受理”状态,仅北交所受理了3家企业。

项目退出难,项目IPO退出更难。

一级市场长期依赖IPO退出。据不完全统计,2022年前三季度 IPO退出案例数量1996笔,占股权市场退出案例总数近60%,并购、股权转让等仅占少部分比例。渠道相对单一的背后主要有两方面原因,主观上LP和GP都更希望项目通过IPO退出实现更高收益;客观上,其他退出渠道方式相对不成熟且回报较低;两者叠加造成了当前退出压力难以缓解的现状。

晨壹投资指出:一级市场持续火爆近十年,投资额扩容了5-6倍,从每年投资2000亿元到每年投资8000到1万亿元持续至今已有8年,一级股权投资额已经连续四年超过退出额,退出压力越来越大。并购也难以消化退出压力。

如今,四箭齐发,给一级市场本就不乐观的退出通道再来一剂致命打击。

阶段性收紧IPO节奏,堵塞了大批排队企业的退出之路,也进一步影响本就谨慎的募资市场。

有LP明确向意向GP坦言:“要观望一下二级市场情况,出资的事情先暂缓。”

出清劣质资产

有人欢喜有人忧,IPO 门槛提升,本质上也进一步加速市场出清。

但足够优质的企业,上市不会受到影响,仍然会是各市场争先追捧的宠儿,而质量不佳的企业,将会被筛选掉,成为市场出清队列中的一员。

双创时代,带动了创业潮,也推动了一级市场的繁荣。头几年大批新经济公司不惜“流血”也要上市的局面还历历在目,而今,新经济浪潮之后,在科技创新的当下,“破发”现象也不在少数。

根同花顺iFinD数据显示,截止8月25日,沪深两市共有5048家上市公司,破发的上市公司共有806只,占全部沪深A股的比例为15.97%。

值得关注是的,破发股集中在电子、医药生物、机械设备、计算机等行业。尤其是电子和医药生物,成为破发最集中的行业。

新规明确:“上市公司存在破发、破净情形,最近三年未进行现金分红、累计现金分红金额低于最近三年年均净利润30%情况的,控股股东、实际控制人不得通过二级市场减持本公司股份。”

据悉,根据证监会要求,截止2023年8月27日的统计数据,目前一共有2000多家上市公司不符合减持标准。

在FOFWEEKLY合伙人周瑞智看来:“上市即破发,IPO有名无实,背后本质上是资产质量不好,真正做到国产替代、创造价值的企业依然是少数。”

互联网时代的风口效应已经结束,2020年以来,受国际竞争、政策推动等多方因素影响,生产制造、医疗、新能源、半导体、元宇宙……新一波热门赛道袭来,吸引大量VC/PE扎堆儿涌入。数据显示:截至2022年,热门赛道融资额占据近6成比重。

不同于互联网、移动互联网时代的商业模式,“硬科技”时代是价值创造的时代,需要技术升级从而产出更高附加值的产品,以带来新的消费需求,从而扩大再生产。这是一个漫长、耐心培育的过程。

而政策和新规的调整,实际上也将进一步加速市场出清,一边是劣势企业出清,一边是VC/PE出清,或将推动一级市场更加成熟发展,估值更加理性,实现真正的价值回归。

GP功能化

今年以来,一级市场全面困难,募资、投资、退出数据均出现下滑,募资难叠加退出不畅,最终加剧募资困境,影响着部分LP的出资决策。

这两年,大量人民币基金进入退出期,到了给LP交卷的时候,然而DPI普遍不乐观。

近期,FOFWEEKLY对近200家行业主流活跃LP进行调研,数据显示:近四成LP的综合MOIC与所投子基金的MOIC集中在1-1.5,78%的LP综合DPI未达到1,仅有22%的LP综合DPI达到1以上。

一级市场募资困境持续多年,一方面市场下行,LP手中余粮也不足,整体出资谨慎;另一方面,过往出手的基金回报不及预期,双方信任崩塌,LP远离一级市场不再轻易出手,尤其是市场化LP。

在募资寒冬的环境下,LP话语权提高,同时,随着一级市场资金结构的变化,背后诉求也进一步细化。

根据FOFWEEKLY的调研数据,LP出资的主要诉求除了业绩回报,还有资源分享、产业引导、招商引资、和跟投机会,有这几类诉求的LP占比都超过了调研总数据量的50%。

如今,一级市场市场最活跃的机构LP为产业型LP,而出资规模最多的为政策型LP,产业和政策型LP成为市场上不可或缺的主导型资金。

资金属性决定了LP诉求,这也意味着人民币市场中,GP除了具备资管属性外,还要具备满足LP的资源分享、招商引资和产业引导等功能性要求。

比如政府引导基金要求GP返投,目的是为了当地的招商引资,这类诉求对GP的要求就是功能属性高过了资管属性;而产业资本,可能会需要GP帮助他们寻找相关的项目,但这类项目可能回报相对没有那么高,那么GP此时为了满足LP的诉求就不得不丧失一些机会成本。再有,当下机构LP还会需要GP对他们分享资源、甚至介绍项目等。愈发多样化的诉求逼着GP不得不开发这些新的功能,使自己成为一个更综合、更全面的投资机构;GP如果不具备满足多方诉求的功能,获得LP资金的概率自然也就降低了。

今年,大部分GP的首要任务是活着。

为LP提供跟投份额在募资市场已经比较普遍,除此之外,不少机构开始寻找带有招引属性的直投基金,成为地方政府的招商工具;还有一些GP找到上市公司,做了上市公司的CVC。

当前市场进入“无差别出清”时代,专业能力是GP必备的基础能力,其已不足以让GP在募资市场中脱颖而出,GP需要重新审视与LP以及被投项目之间的关系。

结语

近年来,一级市场发展飞速。从募资端来看,管理人过剩,但资金整体有限,进一步加剧市场募资难题。而从投资端来看,管理人过剩,带来的巨量投资规模,二级市场无力消化,退出通道有限,造成大量基金到期无法退出。而并购等退出渠道在国内市场发展有限,还不足以承载起大量退出需求。

新规出台,令本就堵塞的一级市场雪上加霜,但从长远来看,政策和监管层面出手,是对行业结构上的又一次优化。

这两天,受新规影响,A股市场维持了较高的活跃度。

为了A股,PE/VC要再苦一阵了。

实际上,作为项目与LP之间的关键桥梁,在不断变化的市场当中,VC/PE需要顺应市场,不断调整自身的角色定位和能力。在市场全面“无差别出清”的大环境下,唯有顺应当下,才能更好地生存与发展。