中国网财经10月24日讯(记者 刘小菲)业绩的翻倍增长、股东的增持,都未能改变双良节能的股价颓势。

10月23日盘中,双良节能股价创出2022年4月以来新低,截至收盘每股报价为9.82元,日跌幅2.77%。针对股价表现,双良节能在互动平台回复投资者提问时表示:“在做好经营的同时将继续进行健康的市值管理工作。”

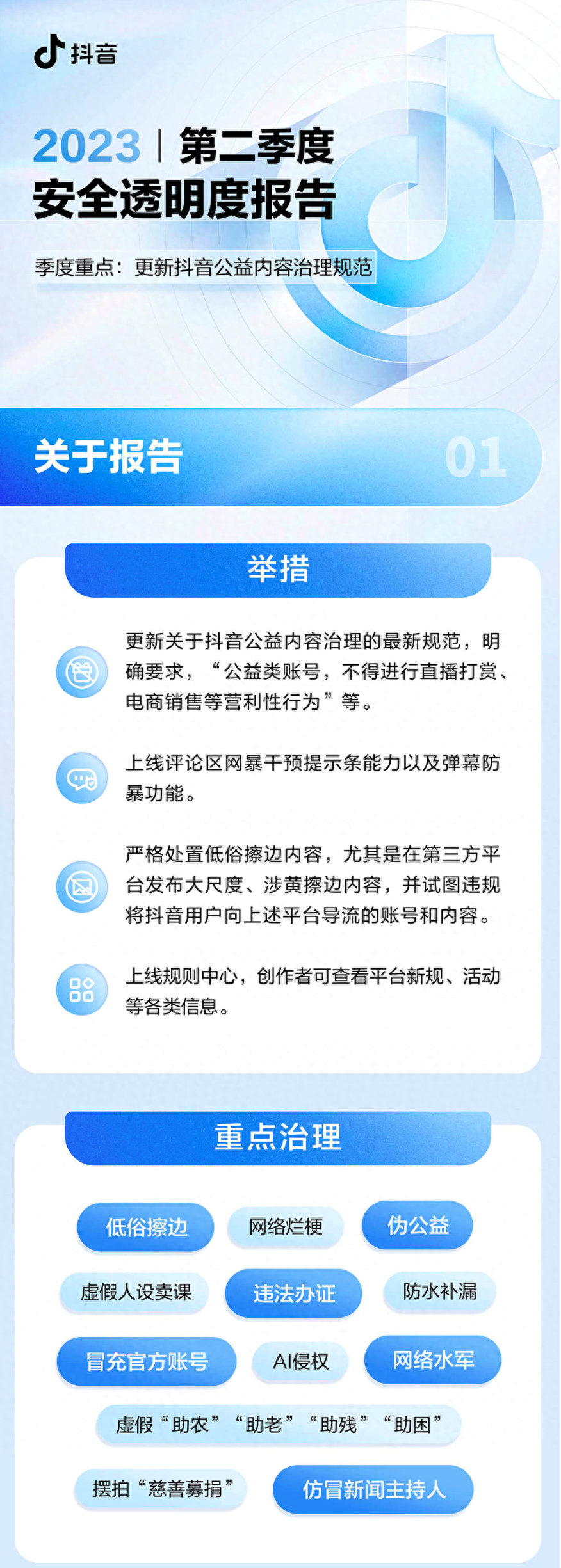

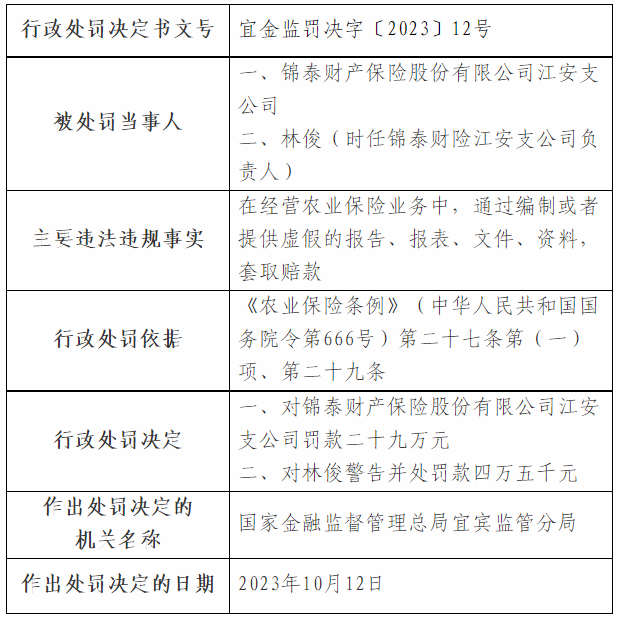

有机构下调2023-2025年盈利预测

(资料图)

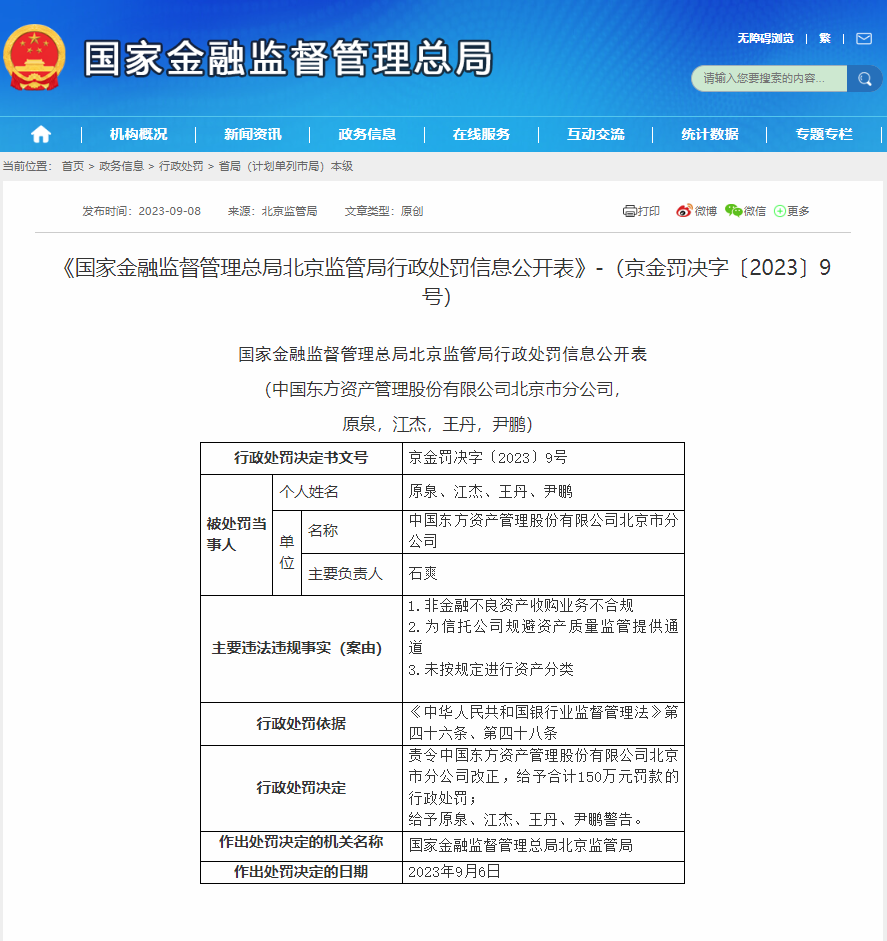

(资料图)

20日晚间,双良节能三季报出炉。2023年1-9月,双良节能实现营业收入187.88亿元,同比增长114.83%;归属于上市公司股东的净利润14.03亿元,同比增长68.98%;经营活动产生的现金流量净额为-2.31亿元,与上年同期相比明显改善。

资料显示,双良节能的主要业务分为节能节水系统和光伏新能源系统。2023年上半年,双良节能光伏能源板块收入为106.08亿元,占总收入的比例为87.47%。据了解,双良节能光伏新能源主要包括多晶硅还原炉及其模块,以及大尺寸单晶硅棒、硅片等产品。今年上半年,双良节能硅片的出货已经达到9.5GW。

国金证券研报指出,根据对硅片价格及竞争格局的最新判断,微调双良节能2023-2025年净利润分别至21亿元、30亿元和36亿元,与此前预测值相比分别下滑10%、7%和7%,当前股价对应PE分别为12/8/7倍,维持“买入”评级。

华泰证券也在最新研报中提到,考虑到硅片10月价格出现较大降幅,小幅下调双良节能2023-2025年的盈利预测。预计该公司2023-2025年的EPS分别为1.01元、1.49元和1.82元,前值分别为1.08元、1.60元和1.93元。参考Wind一致预期,可比公司2023年8.78倍PE,考虑到公司设备基业常青且具备多重增长极,广泛布局硅片、组件和电解池业务,看好公司具备盈利弹性,给予公司2023年11倍PE,对应目标价11.11元,前值为11.88元,维持“增持”评级。

不过,也有券商与上述机构持不同观点。国盛证券研报称,硅料价格短期或持续回升,硅片价格回暖叠加公司成本优化,带动双良节能硅片业务盈利提升。

值得一提的是,双良节能还在加码氢能业务。今年9月8日,双良节能拥有自主知识产权的2000Nm³/h电解槽成功下线,刷新了此前同产品的最大制氢量记录。此外,双良节能还在推进收购双良新能源15%股权。

据双良节能透露,双良新能源控股子公司江苏双良氢能源科技有限公司主要从事电解制氢系统业务,是上市公司布局氢能业务的重要载体。

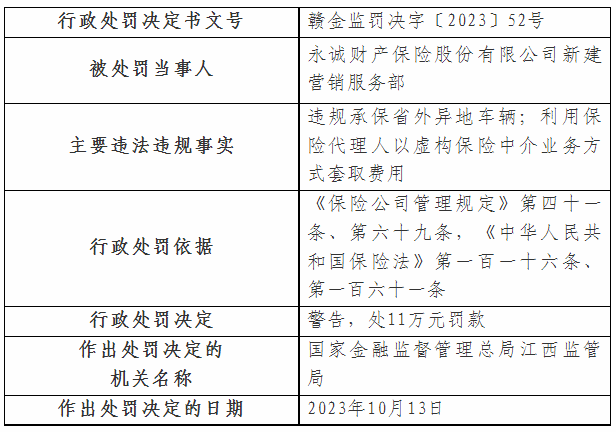

流动负债超流动资产

众所周知,光伏赛道“烧钱”十分疯狂。双良节能的负债也是节节攀升。

截至2023年9月底,双良节能的负债总额为221.08亿元,与2022年底相比增长了71亿元;资产负债率为75.87%,与2022年底相比增长了7.38个百分点。而在跨界光伏前,双良节能2020年底的负债总额是18.97亿元,资产负债率仅为46.16%。

在双良节能目前超过200亿元的总负债中,有183.38亿元是流动负债,而同期流动资产仅为149.88亿元。记者注意到,流动负债高企往往对一家公司的货币资金、现金流等有更高要求和考验,包括暴风集团在内的多家公司,在暴雷之前都出现过流动负债远高于流动资产的情况。

双良节能对资金的渴求,从其频繁的再融资也能看出。

2022年8月,双良节能通过定增募集资金约35亿元,用于双良硅材料(包头)有限公司40GW单晶硅一期项目(20GW)及补充流动资金;2023年9月,双良节能成功发行26亿元可转债,其中7.4亿元用于补充流动资金,其余18.6亿元用于40GW单晶硅二期项目(20GW)的建设。

业绩走高的同时,双良节能第二大股东上海同盛近期增持1.2亿元。不过,这并未能有效刺激投资者的信心。未来双良节能的业绩和股价会如何表现?中国网财经将保持关注。