沉寂了一段时间后,A股第二大机构投资者保险资金强势归来。10月23日,北京商报记者梳理发现,今年以来,险资举牌上市公司多达9次,超过去年全年次数,也超过了2021年次数。今年险资在举牌过程中,H股更受青睐,被频频“翻牌”。进入下半年,险资支持资本市场利好消息不断,业内预测,险资举牌上市公司的趋势有望持续。

险资举牌已超去年全年

虽然近期市场表现疲软,但险资已经悄悄在行动。

【资料图】

【资料图】

近日,阳光人寿公告称,认购天图投资IPO股份1205万股,占该上市公司香港流通股的6.95%,触及举牌。这是今年阳光人寿的第二次举牌。今年2月,阳光人寿就曾举牌首程控股。

阳光人寿在公告中披露的数据显示,截至2023年10月6日,阳光人寿权益类资产账面余额为908.66亿元,占阳光人寿二季度末总资产的比例为21.49%。截至2023年上半年末,阳光人寿总资产为4228.06亿元,净资产为402.41亿元,综合偿付能力充足率为170.17%。

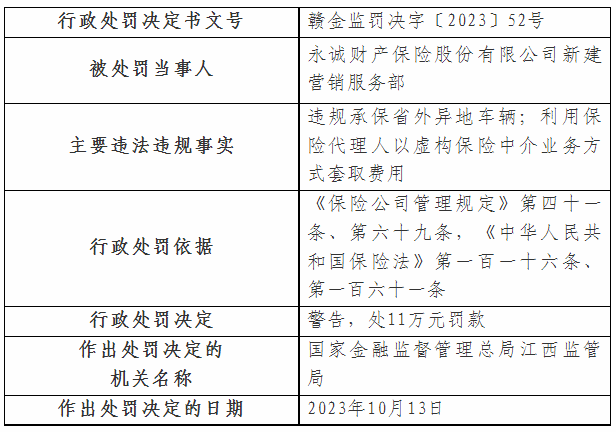

阳光人寿的举牌是险资投资权益市场回暖的一个信号。北京商报记者梳理发现,今年保险行业的举牌还包括长城人寿举牌中原高速A股股票及浙江交科A股股票、中国太保举牌光大环境H股股票、中国人寿举牌万达信息等。截至目前,险资举牌上市公司多达9次。

与前两年相比,今年险资举牌次数呈现回升态势。2021年和2022年分别有1次和4次险资举牌,其中2022年的举牌,有2次为被动,有2次为主动。但今年,险资主动举牌上市公司次数早已经超过2022年全年。

投资青睐新能源等领域

今年险资的举牌对象也有所不同。从股票类型来看,今年险企9次举牌中,6次为港股。从行业分类来看,早前,险资举牌更青睐房地产类企业,如今,基建、环保、新能源等与国家战略相匹配的部分行业正成为险资关注的重点。

对于险资在权益市场的变化,新金融专家余丰慧表示,这一现象主要是由于当前全球经济形势的变化以及国内外政策环境的影响。港股市场相对于A股市场更加国际化,且其估值水平相对较低,更受到险资的青睐。同时,基建和新能源等领域是国家重点支持的产业,具有较高的发展潜力和稳定性,因此也成为险资布局的重点。

IPG中国首席经济学家柏文喜也表示,基建和新能源等领域是当前国家战略重点发展领域,政府鼓励保险资金参与投资,险资选择在这些领域举牌可以更好地与国家发展战略相契合。险资投资的长期追求是保值增值,这些领域可能具有较高的潜在增长空间和稳定的现金流。

从政策引导来看,今年以来,监管也在为险资投资权益市场给予更多优惠政策。今年9月,国家金融监督管理总局发布了《关于优化保险公司偿付能力监管标准的通知》,其中明确提到,引导保险公司支持资本市场平稳健康发展,对于保险公司投资沪深300指数成分股,风险因子从0.35调整为0.3;投资科创板上市普通股票,风险因子从0.45调整为0.4。彼时业内预测,利好政策释放股票投资空间约2000亿元。

在业内看来,险资加配权益资产是必然趋势。柏文喜表示,长期来看,险资举牌上市公司的趋势会继续存在,这符合保险资金配置权益类资产的政策导向,有利于提高险资的投资回报。随着保险行业的发展和险资规模的扩大,保险资金在资本市场上的影响力也会增加,举牌上市公司可为保险资金提供更多的投资机会和战略布局。

“不过,具体影响因素还需根据市场情况和监管政策的变化进行评估。”柏文喜补充表示。