中国网财经10月24日讯(记者 张增艳)大唐电信昨日晚间公告称,因资产重组公司收到上交所发出的问询函,要求就交易目的、资产估值情况、出售资产支付安排、债权债务抵消等多个问题予以说明及补充披露。

10月11日,大唐电信发布资产重组预案,包括资产购买、资产出售及相关的债权债务重组三部分。其中,购买资产指大唐电信购买控股子公司大唐半导体设计持有的大唐微电子71.79%股权;出售资产包括大唐半导体设计向大唐发展出售其持有的联芯科技100%股权,大唐电信向大唐发展出售其持有的大唐半导体设计56.38%股权(以此次购买资产、前述出售资产的生效及实施为前提),大唐电信向大唐发展出售其持有的江苏安防30.82%股权、大唐电信节能20.00%股权、大唐智能卡14.37%股权及成都信息80.00%股权。

根据预案披露,大唐电信此举旨在聚焦上市公司主业,剥离非主业、低效控参股企业,提升上市公司资产质量及核心竞争力。

需要指出的是,购买大唐微电子71.79%股权与出售联芯科技100%股权同时进行,出售大唐半导体设计56.38%股权以前述购买、出售资产生效及实施为前提。交易完成后,公司归母净资产由3.60亿元下降至3.48亿元,资产负债率由50%提高至79.43%。

上交所要求大唐电信补充披露:此次交易是否有利于提高公司资产质量;在联芯科技为大唐半导体100%控股子公司且交易对方均为大唐发展的前提下,单独出售联芯科技100%股权的原因及主要考虑。

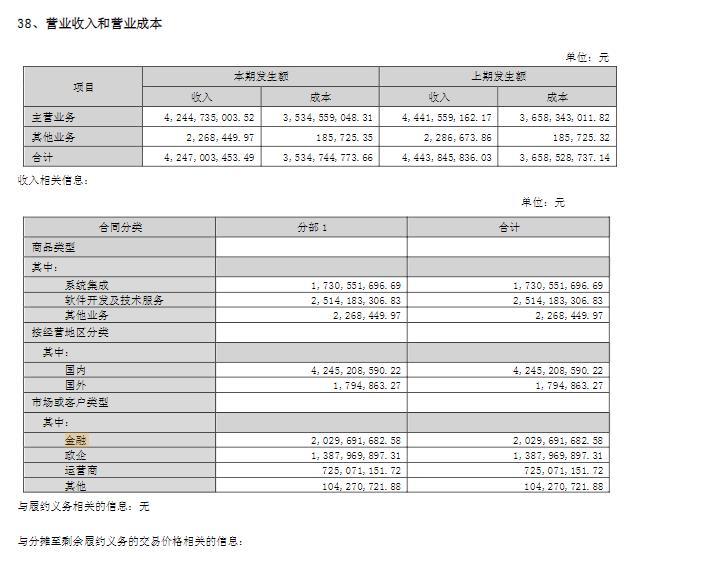

在上述交易中,大唐半导体设计评估值28.23亿元,增值率为1.66%;2022年11月8日,大唐电信向电信科研院收购大唐半导体设计5.59%的股权,评估值为37.39亿元,此次交易评估值较前次评估减少9.16亿元。预案显示,此次评估值减少主要系瓴盛科技估值下降及联芯科技对瓴盛科技持股比例减少所致。

针对估值变化,上交所要求大唐电信补充披露并说明:置入大唐半导体设计部分股份后,短期内又全部置出的原因及主要考虑;瓴盛科技两次评估结果发生大幅变化的具体原因及合理性;此次交易对应估值与历次交易对应的估值水平是否存在显著差异;大唐半导体设计此次交易定价是否公允、合理,是否可能损害上市公司利益。

债权债务重组方面,大唐微电子将其对大唐半导体设计的0.87亿元债务转让给大唐电信,从而在公司此次购买资产应付股权转让款的基础上,新增对大唐半导体设计的债务,金额合计为10.56亿元,由公司在协议生效后36个月内向大唐发展予以支付。大唐微电子对公司 0.87亿元债务的支付安排由双方另行协商确定。

上交所要求大唐电信补充披露并说明:大唐微电子对大唐半导体设计的0.87亿元历史债务形成的时间及原因、金额、主要用途、期限及是否逾期等;交易完成后大唐微电子对公司0.87亿元债务是否有明确的还款计划;未明确具体支付进度的原因及主要考虑,是否会对公司生产经营和财务状况产生重大不利影响;此次交易完成后公司能否继续保持大唐微电子的控制权。

此外,关于大唐微电子,其业绩是否存在进一步下滑风险、2023年经营预算收入预测的依据及合理性等问题,上交所也要求大唐电信补充披露并说明。