【市场端】

【资料图】

【资料图】

宏观收缩、外贸滑坡

存量凋萎、区域失衡

产业地产商拿地往往奔着“好区位、好市场、好政策”这三个要素,早年间,产业地产作为一种市场化辅助手段,确实从侧翼解决了一些地方政府快速集聚产业、承揽改造区企业安置等问题,从而享有了阶段性红利,但好景不长,近几年来,从业者们越来越觉得地难拓、商难招,产品定位要绞尽脑汁百般推演,投资协议要拿着放大镜反复推敲。归结起来,就是优质项目获取的难度空前,投拓工作面临前所未有的困境。

这些困境首先体现在市场端。2022年,相信很多产业地产同行都经历了前所未有的煎熬,三年口罩管控对经济流动性造成的阻滞,在2022年达到了峰值。口罩时代落幕后,2023之初很多同行都感受到市场回暖,从而对这个行业有了复苏的期望值。那产业地产的复苏会到来吗?鉴于产业地产的目标客群主体是面向C端的制造业中小企业,我们可以审视这些企业的境遇。

首先我们关注一下内需的变化,GDP三驾马车中,消费从来不是头马,我国过去十年间消费占GDP中的比值是38%,世界平均水平是50%以上,五一的报复性穷游、淄博烧烤的炙热,很难让人对内需扩张有心旌荡漾的想象空间;受到外资撤离、国际性外贸走低、中美经济脱钩等影响,外贸这台马达也功率不足,刚刚过去的5月份,我国进出口5011.9亿美元,下降6.2%。其中,出口2835亿美元,下降7.5%;进口2176.9亿美元,下降4.5%;贸易顺差658.1亿美元,收窄16.1%;另外举债投资这种发展模式,对推动消费或投资的作用边际也是持续递减,2018年1-2月,100元的新增债务可以拉动消费104.5元,投资172.3元;2023年1-2月,100元的新增债务仅能拉动消费58.6元,投资101.2元,推力分别衰减了44%和41%。随着债务存量的不断增加和杠杆率的不断提高,资金成本在新增债务中的占比越来越高,不确定性与日俱增。

回到我们大家最为关注的制造业版块,会关注到一个更加男默女泪的数据,1—4月份,全国规模以上工业企业实现利润总额20328.8亿元,同比下降20.6%;5月份,PPI同比降4.6%,环比下降0.9%;工业生产者购进价格同比下降5.3%,环比下降1.1%,1~5月平均PPI去年同期下降2.6%,工业生产者购进价格下降2.3%。我们都明白,厂房、研办等生产型楼宇本质上都是生产工具,当企业经营状况下滑,投资扩产的意愿受扼制,生产载体的需求自然水落船跌。这种滑坡传导到下半年,大部分区域的生产研办空间的去化难度都会被放大。

因此工业地产客群的存量凋萎是肉眼可见的事实,除了一些区域由于产业升级转型带来的产业资源外溢,能够快速催肥周边城市产业地产市场的承接机遇之外,大多数我们认知中的行业重点区域,其实已经完成了当地中小企业园的市场重构,现存的能够达到政府准入的优质企业资源不多。现存的产业地产,买方市场的成色大大加深:部分三线城市比如大湾区边缘的江门、惠州;福建的漳州等,这几年靠产业转移红利,产业地产有长足的发展,但此类活水市场,政府为了快速吸纳企业,往往在园区供地上的尺度也相对宽松,导致园中园项目骤增,竞争非常激烈;再往下的弱三线和四五线城市,不仅本身产业土壤比较贫瘠,先天禀赋的缺陷也往往成为外部产业资源导入的障碍;尤其是产业地产行业近几年有些浙系友商,打法非常凶悍凌厉,所过之处靠低价策略就能快速消化当地企业客户,进一步加速了市场的洗牌。

因此如今的园区,首先来自市场端的问题,就是园区投资开发企业扩张愿景和不断坍缩的市场基础之间的矛盾。

【政策端】

定位聚焦、指标拉高

供地缩减、考核严格

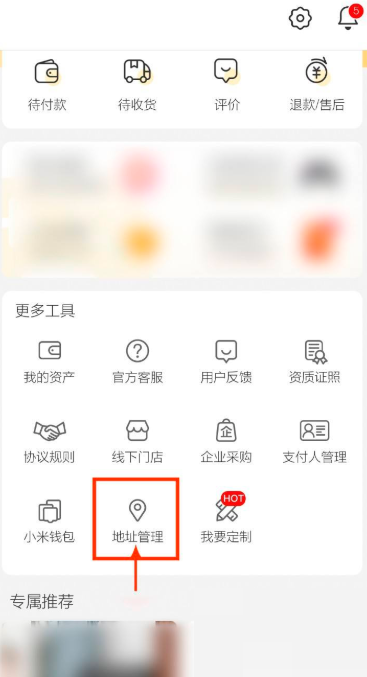

市场端的问题是市场支撑在松弛,政策端的问题则是准入门槛在拔高。我们都知道产业地产有广义和狭义两个维度,狭义产业地产的站位仍是立足于土地的经营,拿地是这个领域从业企业的生命线。实际上从全国工业用地供应的比例来看,工业地产并不是拿地的主力军。举个不是非常精准,但大致能够锚定边界的例子,每年供给实体项目的工业用地面积大概占比达到所有工业用地供应的80%左右,供给国企和政府平台公司的工业用地占比接近20%,真正的所谓市场化产业地产开发商拿地的比例只有1-3%之间。

上述数字说明了一个残酷的事实,那就是传统产业地产商真的不要高估自己在园区经济中的地位和存在感,本质上产业地产的市场化,对园区经济只是补充协同的一种手段。在特定阶段,政府基于快速导入企业和税源、规整当地散乱产业主体、优化城市风貌等目的,利用民营企业高效、务实、精细管控的优势,用产业地产工具完成产业资源的初步整合,这是行之有效的一个路径,但完全市场化也会有一定的弊病,那就是政企之间的愿景并不是完全匹配,民营开发商的成果交付,和政府的发展愿景往往有很大分歧,因此主管单位也是在不断的观察、评估和调整,并审时度势的由政府亲自下场,学习民企打法解决园区发展和招商引资问题。

2017年,十九大首次提出“高质量发展”表述,中国经济由高速增长转向高质量发展,中央的政策下达后也直接影响到地方上对于园区经济的发展观和价值取向,这也是产业地产开发政策从宽松发展到有序引导的分水岭。当时我在长沙工作,正值当地产业地产如火如荼的发展阶段,政策迎面而来的冲击是非常直观的,主要感受有四点,一是政府对产业地产或园中园的产业定位有了更聚焦的要求,以往那种准入非常宽泛的小微企业园、创新创业园,现在要对产业描述精准到机器人产业园、生物医药产业园、食品产业园等;以往来者不拒,现在入园审核先看企业经营范围。

二是政府在核心指标方面,对园区有了更高的要求,如容积率要满足工业上楼导向,自持比例从0-20%上浮到30-40%,车位配比提高到1:100平米,以及对于产品建筑尺度等方面不一而足的设定,弱化园区的投资产品属性,强调生产工具属性。2017年,我在安徽阜阳调研了当地一个明星产业地产项目,园区不乏电器销售、豆腐加工之类的企业,而今当地的园区开发自持比例都到了30%的高门槛。

三是土地供应端的收紧。土地资源是不可再生资源,工业用地同样不可能无限量供应。有的城市园区存量已经非常饱和,对供地慎之又慎;有的城市因为自然条件限制,地价居高不下;有的城市还有耕地占用等历史遗留问题,工业用地供应就更加受限。土地的稀缺性在需求端的体现,就是地价的不断上扬。2017年以前我听说过一些先缴后补的零地价拿地案例,现在基本上没得谈价,而且从浙江开始,工业用地“标准地”带条件招拍挂出让模式开始四处开花;由政策驱动工改、低效用地整治类的项目也大量入市,对产业地产开发商来说,可以说是严重削弱拿地的想象力。

四是其他发展考核维度上趋于严苛,税考从低到高,罚则从无到有,甚至有些区域连固投和产值都要写到投资合同里,有的还跟产权变更条件捆绑。这些捆绑条件,实质上使园区开发企业拿地之时,它的身份就不再是土地开发商,而是基于政府发展规划和诉求的招商引资抓手,对园区的发展成果进行交付和兜底,身份的变换对开发商的能力提出了残酷的考验。

综上,在政策视角,民营产业地产近十年来,从有些区域的重要角色,逐渐回到了它在政府心目中最初的人设,甚至在有的城市沦为可有可无的角色。其实其底层逻辑非常简单,产业地产并没有什么高屋建瓴的模式创新,很容易被复制和升级。民企虽然决策效率和管理精细化方面更有优势,但政府园区的资源优势和低逐利性的经营特点,对民企是碾压性的,在园区开发业务领域,很容易取而代之。

【战略端】

活在2016的企业

看不到2025的曙光

因此,无论从哪个角度来看,(传统)产业地产的上行周期已经过去,进入了时长未知的泥泞时代,未来市场端和政策端的变幻仍将交错进行,在园区开发商面前构成难以攻克的壁垒。

这些年接触了很多行业新军,有的带着实业报国的情怀躬身入局,有的迫于传统地产见顶而转型求生,有的解读产业地产是政策眷顾的蓝海而试图成为行业弄潮儿。但就个人而言,在从业的第十年,我对这个行业的认知空前保守,认为它不是为勇往直前者准备的一场盛宴,而是一条只有积极的谨慎主义者才能趟过的独木桥。

那些适用于2012-2016年行业全速扩张期的发展战略和打法,比如有的在高能级城市面对高门槛政策硬着头皮冲锋,有的拿着无法落地的IP在投石问路,有的脱离了地产开发路径就没有其他想象力的友商,在刀光剑影的2023已经进退维谷,更难以远眺2025年的行业余晖。