来源:证券时报网

9月27日,南方基金公告称,公司旗下南方上海金交易型开放式证券投资基金因连续30个工作日基金资产净值低于5000万元,可能触发基金合同终止情形。

证券时报记者注意到,包括上述基金在内,年内已有多只上海金ETF(交易型开放式指数基金)发生清盘或因规模过小而面临清盘,这与此前持续走高的黄金价格明显背离。与此同时,投资者在黄金相关ETF的操作上也出现了分歧,乘势追高、获利了结皆而有之,有的产品年内被增持超3亿份,也有的产品被减持约1亿份。

(资料图片仅供参考)

(资料图片仅供参考)

未来,金价走势又将如何演绎?

上海金ETF清盘危机

目前,国内黄金ETF主要挂钩两个标的,一个是上海金(SHAU),另一个是黄金现货合同(AU9999)。前述南方基金旗下基金跟踪的标的是前者,即上海黄金交易所上海金集中定价合约。近期,同样跟踪该标的的基金也频繁披露清盘预警公告。

8月10日,天弘上海金ETF发布关于该基金持有人数连续低于200人的提示性公告;8月15日,南方上海金ETF发布公告称,该基金资产净值已连续45个工作日低于5000万元,可能触发基金合同终止情形;8月16日,嘉实上海金ETF也披露了基金资产净值连续低于5000万元的提示性公告。

更早之前,3月,平安上海金ETF公告清盘;5月,大成基金业公告称,公司上海金ETF产品因连续50个工作日基金资产净值低于5000万元,触发了合同约定的终止情形。

有分析人士认为,这些ETF存续产品规模反差明显,既与上市时间有关,也与底层资产合约的流动性有关。从上市时间来看,存续的几大上海金ETF均在2020年以后发行,发行时间短,市场培育时间就短。而跟踪黄金现货合同规模靠前的几大黄金ETF,发行时间基本都在2013年至2014年,市场培育时间相对较长,具有一定的时间优势。从流动性方面来看,上海黄金交易所黄金现货合约的流动性明显高于上海金的流动性。

上海证券基金评价研究中心高级分析师孙桂平也表示,目前频临清盘的黄金ETF大多为2021年后成立,在同类激烈竞争下,新成立ETF规模始终难以有效扩大,尽管近年来黄金市场表现较好,但从当前的情况来看,这些产品规模仍然增长乏力。长此以往,对基金公司来说很难持续进行资源投入。因此,基金公司选择在黄金表现较好时进行产品清盘,也体现了基金公司进行产品布局整合的决心。

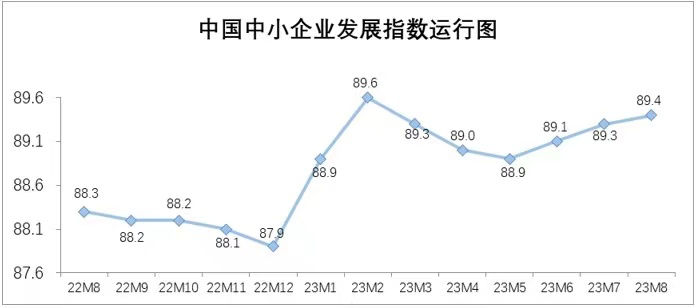

有投资者高位离场

从黄金价格走势来看,国际黄金价格在去年末即开始走高,并在今年5月刷新阶段性高点,年内涨幅一度接近13%,此后持续震荡。近5个月,COMEX黄金期货价格长期徘徊在1950美元/盎司一线,伦敦现货黄金人民币报价(XAU)持续在约450元人民币/克一线震荡。

虽然近期偶有波折,但目前国内14只黄金ETF的年内净值表现依旧坚挺,涨幅多在8%~9%区间。因紧密跟踪指数,所以各只产品收益率非常接近,收益最高的富国上海金ETF涨幅达9.09%,收益最低的前海开源黄金ETF涨幅也有8.15%。

从基金份额变化来看,不少投资者选择乘势追高,比如华安黄金ETF年初时份额约为24.35亿份,在年内上涨过程中还吸引资金强力涌入,截至9月28日该基金加仓额度约为3.54亿份,最近规模约为27.92亿份,也是同类产品中规模最大的一只。此外,还有易方达黄金ETF、国泰黄金ETF等年内被投资者大幅增持。

不过,也有投资者选择在上涨途中获利了结。比如,博时黄金ETF年内份额减少约1亿份,广发上海金ETF也被减持超1000万份。

黄金行情的走高还带动了相关基金发行的热潮,下半年以来多家公募基金公司集体申报黄金ETF。9月初,中证指数公司披露了中证沪深港黄金产业股票指数编制方案——从内地与香港市场中选取50只市值较大且业务涉及黄金采掘、冶炼、销售的上市公司证券作为指数样本,以反映内地与香港市场中黄金产业上市公司证券的整体表现。随即,华夏基金、永赢基金以及工银瑞信基金等多家公募基金集体申报了与该指数挂钩的“中证沪深港黄金产业股票ETF”。此外,还有富国基金申报了“标普黄金生产商ETF(QDII)”。

当前,市场中的黄金相关ETF尚无跟踪个股的产品,但有多只贵金属、金银珠宝、资源大类主题的主动权益基金有所布局,上述产品若申报成功,将弥补布局黄金板块个股ETF的空白。

看好黄金避险属性

近日,黄金价格走出一波急跌行情。对此,中原期货研究所金属组负责人刘培洋表示,黄金价格走弱主要是受美联储鹰派立场和强势美元的影响。尽管美联储在9月会议上暂停加息,但近期多数官员强调仍将维持偏紧的货币政策直至通胀数据下降到目标水平。近期公布的美国8月JOLTS职位空缺数据远超预期,白领职位激增,凸显了劳动力市场的韧性。该数据令市场反应剧烈,美股全线大跌,道指年内转跌,长期美债收益率大涨并创2007年以来的16年新高,美元上涨,金价则承压走弱。

博时基金王祥认为,“站在当下的时点,黄金资产正处于胜率逐渐抬高的有利局面,无论是中国或印度传统消费旺季的到来,还是潜在的美元与美债的预期修复,都将给金价提供扶摇而上的契机。”与此同时,王祥也提醒,“过高的境内外价差,一定程度上透支了国内金价的上行动能,未来相对于国际金价可能略显疲弱”。

国盛证券研报认为,高利率环境压制金价,投资者可关注黄金避险溢价升温与美联储宽松的时点。美国高利率环境叠加美联储边际偏鹰表态下通胀降温趋势延续,同时美国消费市场亦传递降温信号,整体经济降温或将限制美联储下一步的加息行动。而随着高利率的维持以及政府“关门”事件的发酵,利好黄金避险溢价,但整体上行空间仍受制于机会成本,黄金上行空间仍未完全打开。落实到金价上,短期上行空间受制于美联储偏鹰表态;中远期看,高利率环境不断延续或将放大经济下行压力,为未来降息落地积蓄动能。黄金作为非美资产替代,在经济下行压力升温时避险属性将逐渐凸显,全球央行增持黄金浪潮预计延续,非投机头寸在美联储宽松不及预期或降息时点后移时为金价提供支撑,长期看金价将继续受益于美联储降息空间与避险溢价双线逻辑。