【资料图】

【资料图】

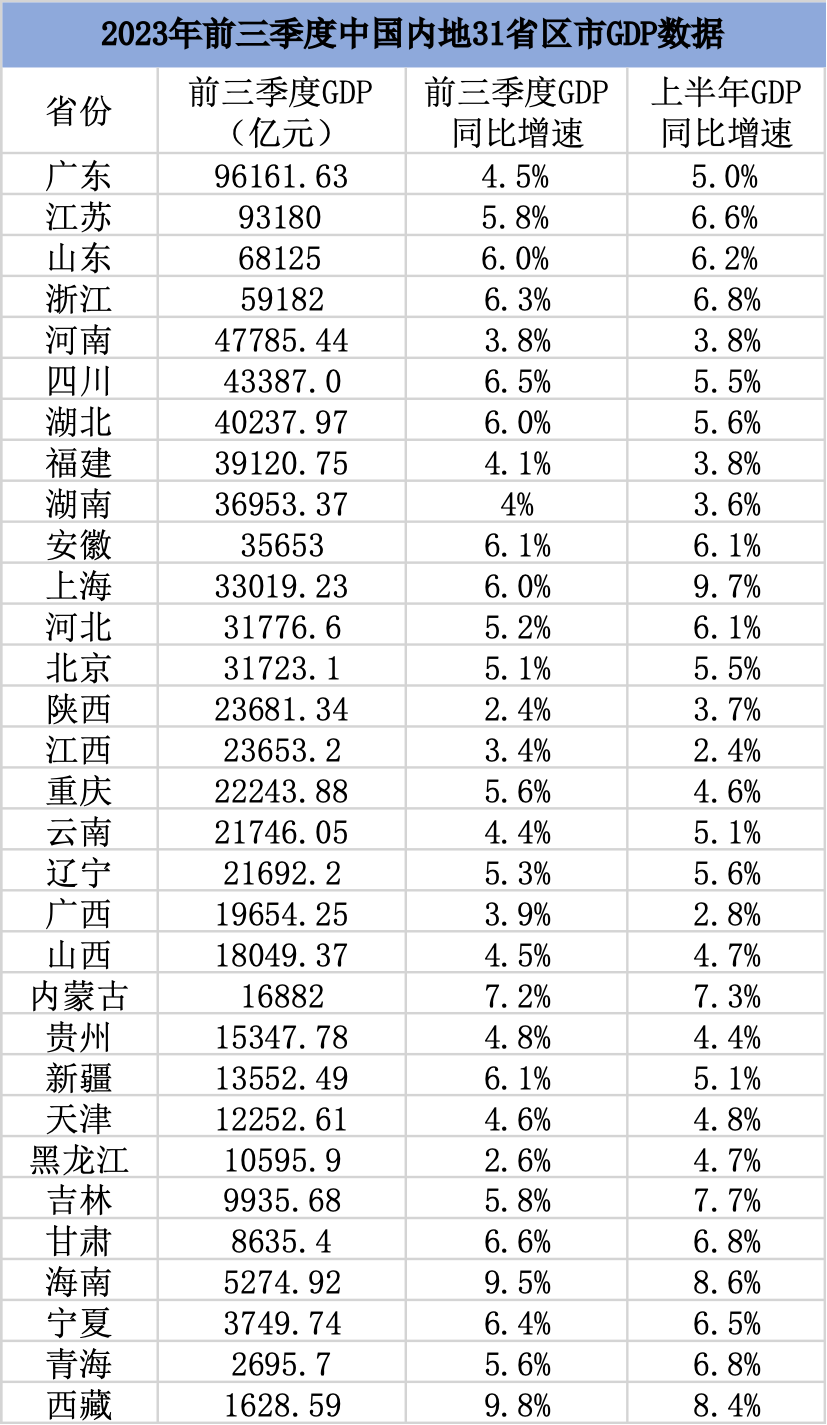

近段时间以来,全国已有20多个省份披露拟发行特殊再融资债券,引发市场关注。何为特殊再融资债券?再次发行特殊再融资债券将对市场产生什么影响?

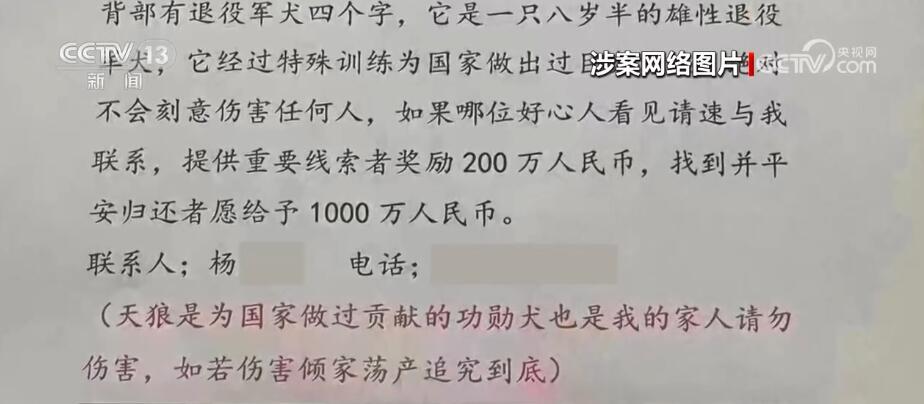

再融资债券用于借新还旧,发行规模等于或小于原债券到期规模,与到期债券一一对应,不能直接用于项目建设,于2018年4月开始发行。2020年12月开始,部分再融资债券资金用途由“偿还到期地方政府债券本金”变为“偿还政府存量债务本金”,不再列明被偿还债券信息,市场将这类债券称为“特殊再融资债券”。

相较于普通再融资债券,特殊再融资债券主要用于置换隐性债务。此前,特殊再融资债券曾出现过两轮发行高峰。第一轮是2020年12月至2021年9月,特殊再融资债券主要用于建制县隐性债务化解试点。第二轮是2021年10月至2022年6月,特殊再融资债券主要用于全域无隐性债务试点。

此轮特殊再融资债券与以往两轮存在以下3个区别,一是规模更大。截至目前,全国已披露拟发行特殊再融资债券规模超过1万亿元,超过前两轮的规模。二是节奏更快。目前已披露的特殊再融资债券发行集中在10月9日至今,历时十几天,而第一轮历时10个月,第二轮历时9个月。三是发行结构上以一般债券为主。当前拟发行的特殊再融资债券中,一般再融资债券占比高于前两轮。

此次发行特殊再融资债券有利于推动隐性债务化解工作,同时可以解决企业账款拖欠问题,避免企业因应收账款收不回来引发的一系列经济金融风险。需要注意的是,隐性债务显性化,会增加地方政府显性债务余额,发行规模受到区域债务限额的限制。这一轮特殊再融资债券存在超限额发行的情况,可能对全国各地结存限额进行统筹调配。

特殊再融资债券对债券市场有何影响?具体来看,特殊再融资债券发行对利率债影响有限,对信用债影响更大,短期利好债务负担较重地区的城投债。由于再融资债券并非地方政府新增融资,而是用于偿还存量政府债务,对社会融资和流动性冲击不大,因而对利率债影响不大。相对而言,特殊再融资债券直接利好城投债,尤其是债务负担较重地区。特殊再融资债券的发行能够短期缓解地方偿债压力、降低债务成本。

特殊再融资债券的实质是债务置换和隐性债务显性化,短期内有利于避免债务到期引发的流动性风险,有助于恢复再融资能力。长期来看,还应通过体制机制联动改革,建立适应多元目标治理体系下的考核激励约束制度和财政评估制度,避免多元目标造成支出责任过快扩张。(本文来源:经济日报 作者:粤开证券首席经济学家、研究院院长 罗志恒)