根据高龙海洋的招股书及灼识咨询资料,按照2023年收入计算,高龙海洋在中国饲料级鱼油精炼及浓缩市场的市场份额为24.8%,排名第一。按照出口额计算,公司在中国饲料级鱼油精炼及浓缩市场亦排名第一,占鱼油出口总额的9.8%。

然而在食品级鱼油领域,高龙海洋面临一定挑战。尽管食品级鱼油因其高纯度和特定营养成分(如EPA、DHA)而享有较高的毛利率,但公司的食品级鱼油销量和收入在过去几年中却出现了下滑趋势。

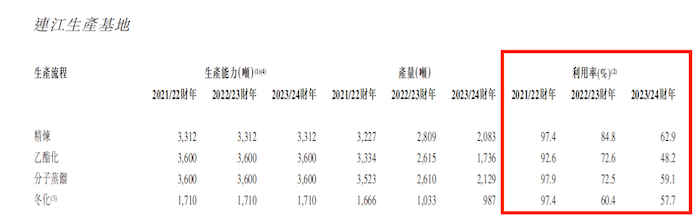

更需关注的是,报告期(2021年至2023年)高龙海洋连江生产基地的产能利用率持续下滑,且多个关键生产流程的产能利用率均低于60%,但公司仍计划大幅扩大食品级鱼油的精炼产能。

实际控制人持股100%

高龙海洋的发家史可以追溯到1995年,当时其联合创办人、执行董事兼控股股东黄进开始涉足水产行业,并逐步建立了多个实体企业。这些企业后来成为了Rising Trend集团的成员,涉及的业务范围广泛,包括水产饲料产品的生产及分销,鱼粉贸易及分销,鱼油精炼及浓缩,其他鲜活和加工的水产品。

集团成员后于2008年至2016年期间进行重组,以将鱼油精炼及浓缩业务划定并转移至高龙海洋。自2016年起至今,高龙海洋主要从事作为Rising Trend集团独立业务的食品级和饲料级鱼油精炼及浓缩业务。

除与核心业务(指食品级和饲料级的精炼及浓缩毛鱼油)有关的业务外,高龙海洋的控股股东也在Rising Trend集团若干成员公司中拥有权益,这些公司目前正在经营其他业务,包括鱼粉的贸易和分销(“鱼粉业务”)及水产饲料产品的生产和销售(“水产饲料业务”)。公司表示,这些业务于IPO后将不会构成高龙海洋的一部分,双方业务不会出现任何重叠或竞争。

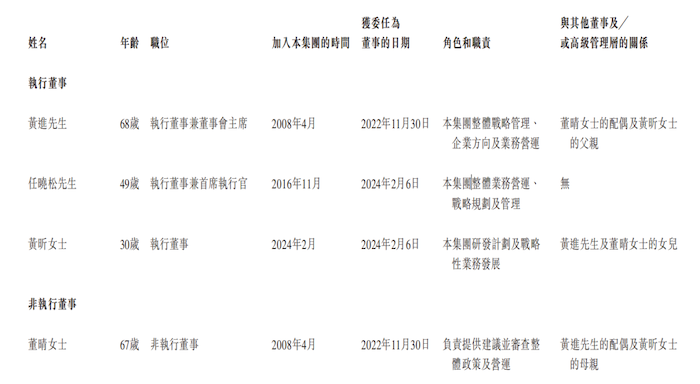

发行前,Rising Trend集团持有高龙海洋100%的股权,Rising Trend集团由高龙集团持有,黄进及其其配偶董晴分别持有高龙集团88%和12%的股权。因此,穿透后,黄进及董晴为高龙海洋的控股股东。

黄进和董晴分别系高龙海洋的执行董事兼董事会主席、非执行董事。除此之外,黄进和董晴的女儿黄昕也在高龙海洋担任执行董事。值得注意的是,黄进与董晴夫妇已届高龄(分别为68岁和67岁),或对公司的长期战略决策、管理层连续性和市场应对能力构成潜在风险。

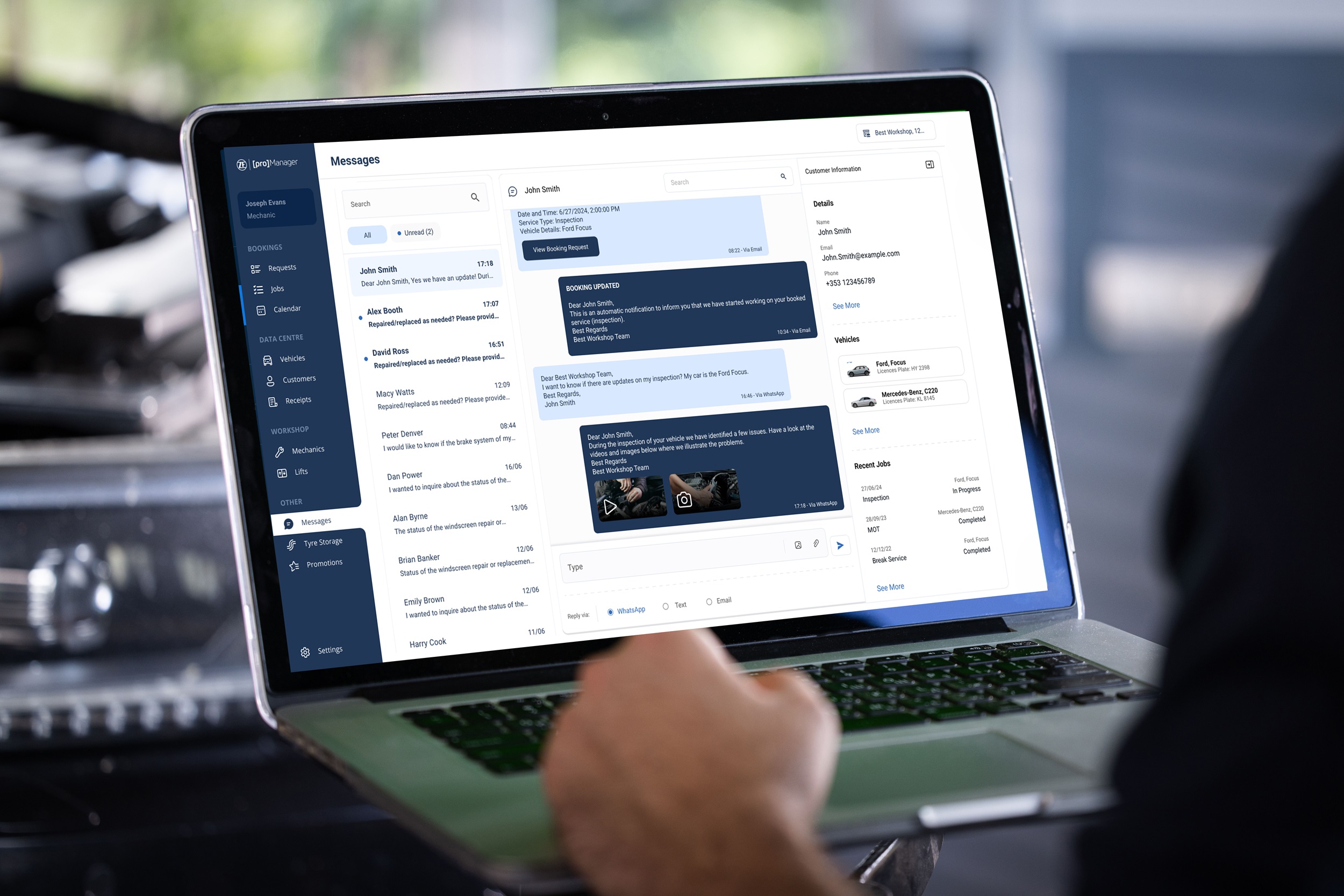

图片来源:招股书

原材料涨价侵蚀利润

高龙海洋销售的主要产品可大致分为食品级鱼油及饲料级鱼油。EPA和DHA比例是鱼油的重要质量参数。高龙海洋主要按EPA和DHA比例以及用于生产经加工鱼油的毛鱼油类型区分高龙海洋的产品。

其中,饲料级鱼油是精炼鱼油,其EPA和DHA的综合比例通常为25%或更低。预期用途为鳗鱼、甲鱼、鲑鱼等水生物种的鱼饲料添加剂,还用于其他一般鱼饲料及宠物饲料添加剂;食品级鱼油为EPA及DHA综合比例一般在30%至75%的精炼及浓缩鱼油。

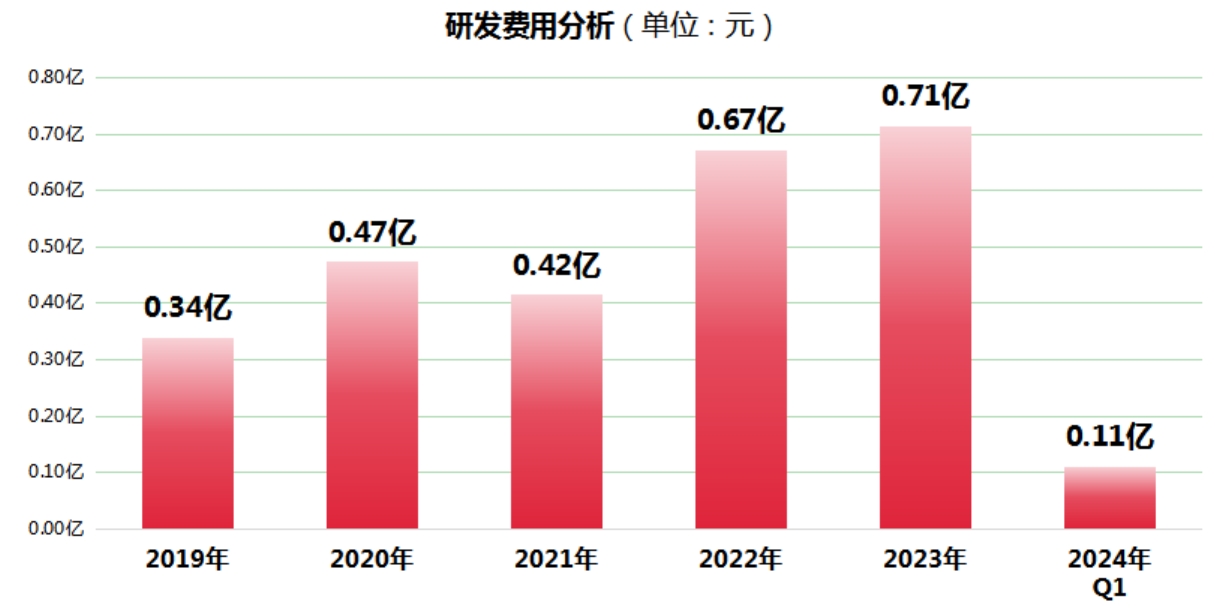

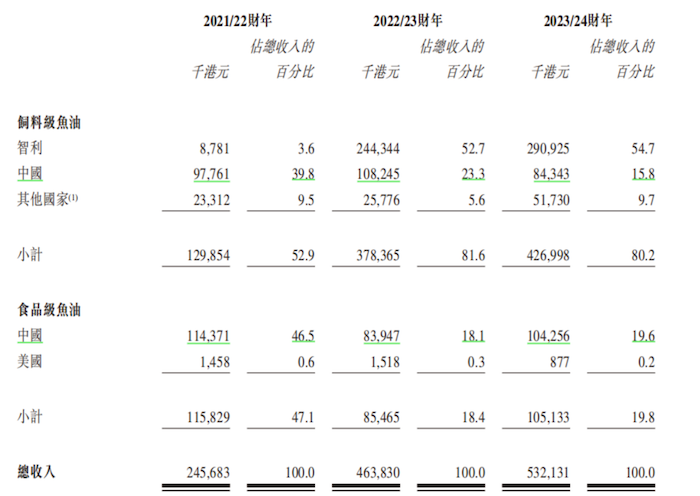

2021年至2023年,高龙海洋的收入分别为2.46亿港元、4.64亿港元和5.32亿港元,年复合增长率达到47.2%。其中来自饲料级鱼油的收入占比分别达到52.9%、81.6%和80.2%,为核心收入来源。

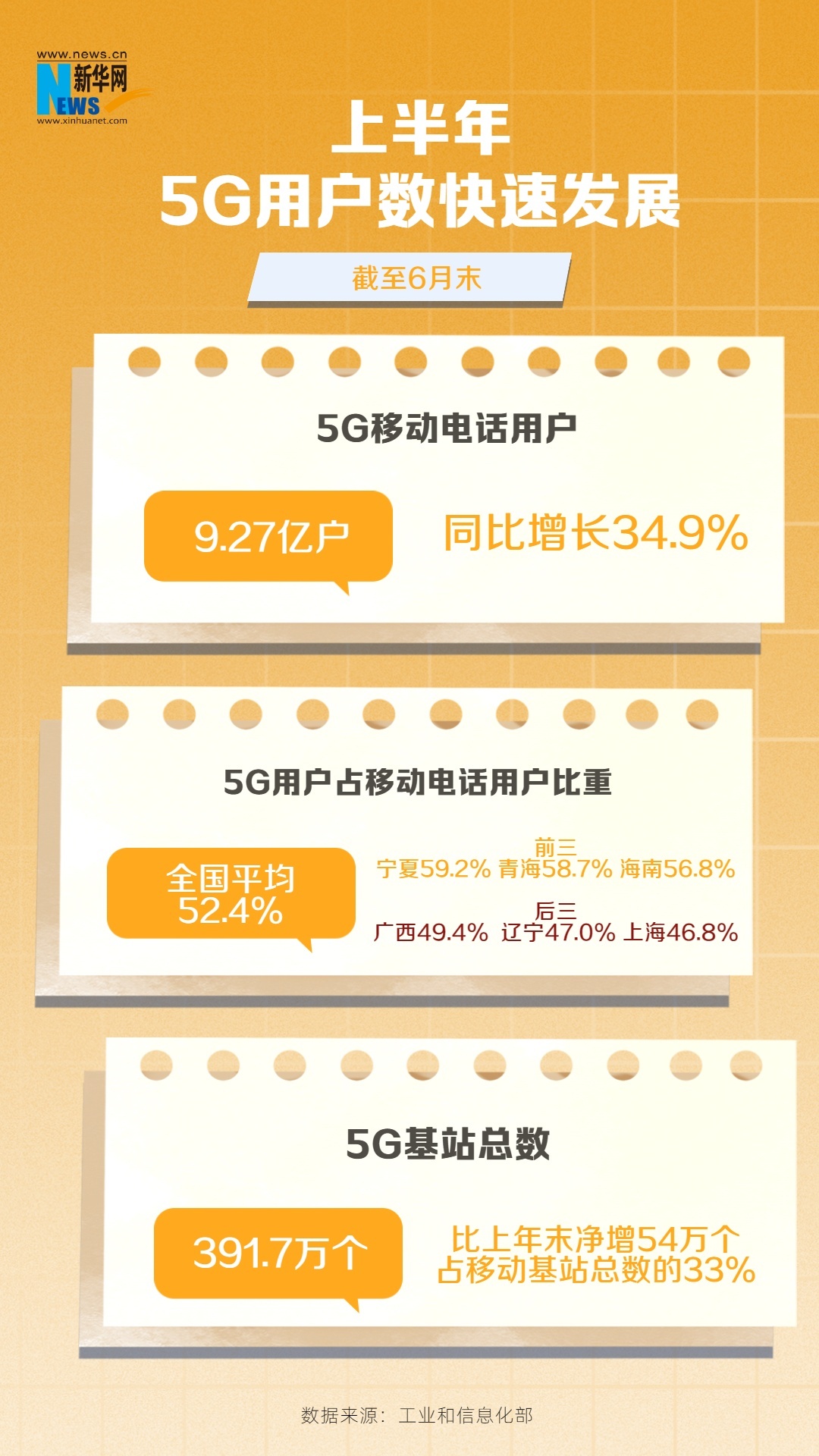

图片来源:招股书

与此对应的,高龙海洋的净利润却未能保持增长,报告期分别对应1418.5万港元、6962.9万港元和6006.4万港元,2023年有所下滑。

界面新闻记者注意到,公司2023年综合毛利率下滑了1.9个百分点至22.4%,其中饲料级鱼油毛利率下滑了2个百分点,食品级鱼油下滑了1.7个百分点。

由于高龙海洋的业务营运及财务表现在很大程度上取决于优质毛鱼油的稳定供应(原材料成本占销售成本的比例超过90%),而这可能会受到主要渔场所在国家的鱼类收成及渔业政策的影响。

公司主要向位于南美洲、摩洛哥及中国的供应商采购主要原材料,原因在于其质量及声誉。另一方面,高龙海洋还从中国采购饲料级毛鱼油,原因在于其相对的成本优势。

2023年,高龙海洋的饲料级及食品级鱼油产品的毛利率有所下降,主要是由于年内毛鱼油的价格持续飙升对公司供应商售价的影响从比例上超过了公司对客户收取的平均售价。

产能利用率下滑仍拟大幅扩产

与饲料级鱼油毛利率相比,食品级鱼油因其生产工艺及产品规格(纯度及EPA、DHA浓度)的技术要求较高,因此录得更高的毛利率,报告期分别为21.3%、33.0%和31.3%。

根据灼识咨询报告,中国食品级鱼油市场的销售收入预计将从2023年的人民币30亿元增长至2028年的人民币50亿元,复合年增长率为10.6%。因此,高龙海洋的董事认为,有必要进一步扩大食品级毛鱼油的精炼产能以把握预期市场增长及支持下文进一步讨论的高龙海洋高EPA浓缩鱼油及鱼油胶囊等新产品组合的业务扩张。

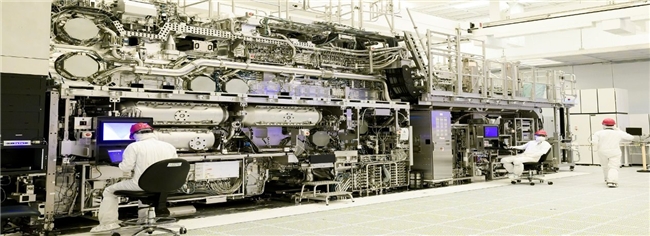

目前,高龙海洋计划利用公司食品级鱼油生产产能,在中国福州连江区连江生产基地内的现有未利用地块(“连江生产基地二期”)上建立符合GMP标准的鱼油胶囊生产设施,建筑面积约为2000平方米,以生产鱼油胶囊营养保健品。到2026年下半年,高龙海洋拟将连江生产基地二期的食品级鱼油精炼产能每年提高12000吨。

高龙海洋还表示,计划在连江生产基地二期建设一座总建筑面积约1700平方米的厂房,用于容纳新的精炼食品级毛鱼油生产线及配套设施。

但和饲料级鱼油收入的高歌猛进相比,高龙海洋食品级鱼油的销量、收入一直在下滑。报告期公司食品级鱼油销量分别为2949吨、1665吨和1098吨;收入分别对应为1.16亿港元、8546.4万港元和1.05亿港元。公司食品级鱼油销往中国及美国,大部分以中国为主。

除此之外,从市场规模来看,全球食品级鱼油消费量(不包括中国)从2019年的14.7万吨增至2023年的17.2万吨,复合年增长率为4.0%;而中国食品级鱼油消费量从2019年的2.8万吨增至2023年的3.0万吨,复合年增长率为2.4%。尽管中国鱼油补充剂需求激增,但目前中国鱼油╱omega-3脂肪酸保健品人均消费支出仍远低于美国及日本等鱼油行业发展历史较长的发达国家。

市占率方面,按2023年销售收入计,高龙海洋于中国食品级鱼油精炼及浓缩市场中的市场份额为3.2%,排名第八。

截至2024年6月18日,待连江生产基地新的分子蒸馏设施开始生产(预计将于2024年第三季度进行)后,高龙海洋预期精炼及浓缩食品级鱼油产品的年蒸馏产能(在指定时间内可流入蒸馏装置进行加工的最大精炼鱼油量)将增加约7,000吨。

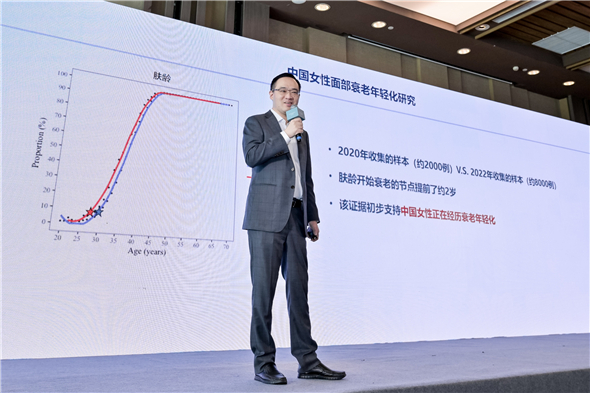

需要指出的是,2021年至2023年公司连江生产基地的产能利用率持续下滑,截至2023年乙酯化、分子蒸馏、冬化生产流程的产能利用率均低于60%。

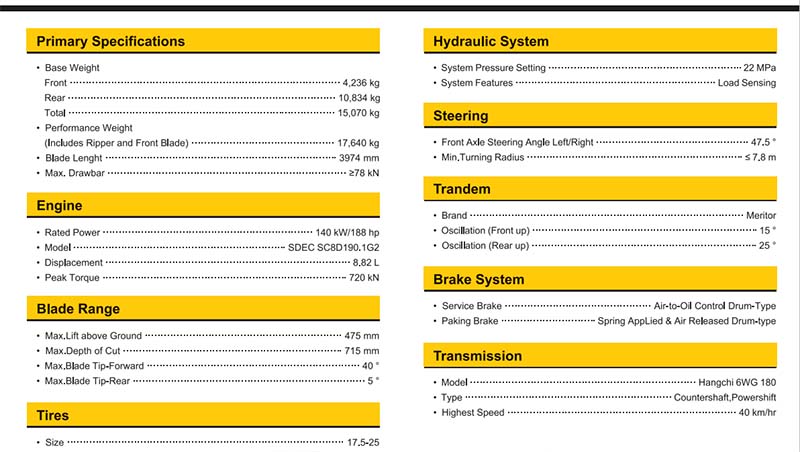

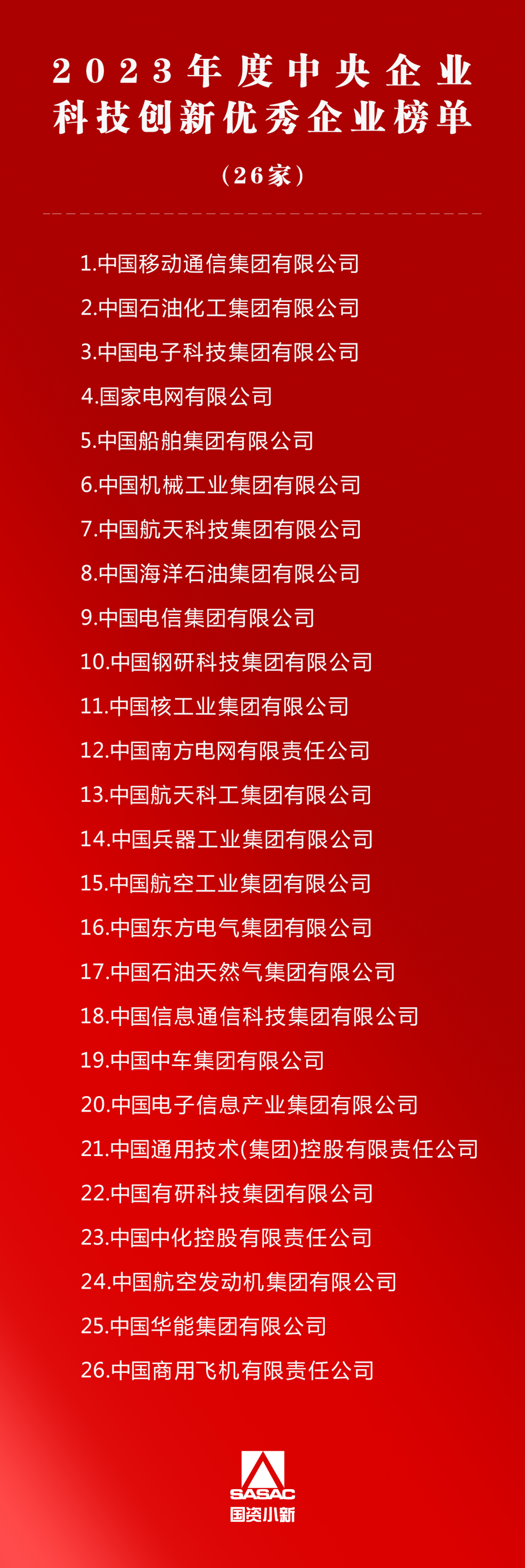

图片来源:招股书

目前,高龙海洋已采购更多食品级毛鱼油,并维持较高的原材料存货水平,以满足食品级鱼油蒸馏生产规模及销售额的增长。