通22发债正股是什么?

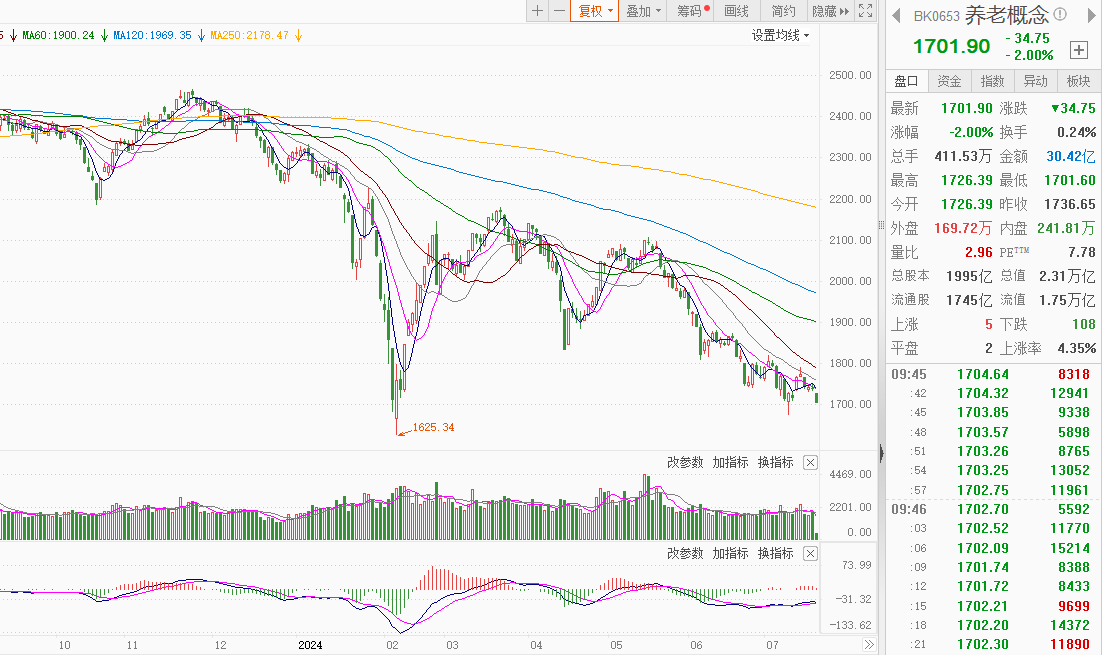

(相关资料图)

(相关资料图)

通22发债正股是通威股份。

通威股份有限公司是通威集团控股,以农业、新能源双主业为核心的大型民营科技型上市公司。通威股份是电力设备业,主要从事光伏新能源与农牧业务。公司是全世界知名的水产饲料生产企业,”通威“牌水产饲料是其主要产品,市场份额国内排名于前列。同时公司的高纯晶硅、太阳能电池为主的新能源业务,产能和成本管控都居行业前列。

可转债和增发的区别是什么?

可转债是一种债券和期权相结合的融资工具,其目的是为了筹集长期稳定的资金。当公司的经营状况良好时,可以通过转股成为普通股的方式为公司筹集更多的资金;而当公司的经营状况不佳时,可以保持债券的性质,为公司的债务融资。增发是指上市公司发行新股份来扩大股本,以融资用于企业扩张、业务扩展等。

发行对象

可转债的发行对象主要是机构投资者,如保险公司、证券公司等,因为其具有一定的投资风险,个人投资者往往难以承受。增发的发行对象可以是机构投资者和个人投资者,但通常增发新股的定价较高,可能会稀释原有股东的股权。

融资成本

可转债的融资成本主要包括债券利息和转股溢价。可转债的利率通常低于同期银行存款利率,而转股溢价则取决于市场对公司的未来盈利预期。增发的融资成本主要包括发行费用和市场交易费用。由于增发新股可能会导致原有股东的股权被稀释,因此增发新股的定价通常较高。

对公司治理的影响

股票增发可能会削弱原有股东的控股地位,从而影响公司的决策权和治理结构。而可转债的发行则不会对公司的治理结构产生太大影响,因为可转债的转股条件通常较为严格,只有在公司经营状况良好时才能实现转股。

优缺点比较

可转债的优点是它为投资者提供了双重保障:如果公司股票价格上涨,投资者可以通过转换获得收益;如果公司破产,投资者还可以获得本金加利息的偿还。然而,可转债的缺点是它的利率通常低于普通债券,而且转换股票的价格可能会高于市场价格,这使得投资者在转换时可能会面临损失。增发的优点是可以迅速筹集资金,但缺点是可能会导致股价下跌,因为市场上增加了更多的股票。此外,增发还可能涉及到锁定期,即投资者在购买股票后的一段时间内不能出售这些股票。

总结

总的来说,可转债和增发各有优劣,适用于不同的公司融资需求。在选择融资方式时,公司需要根据自身的发展战略、财务状况和市场环境等因素进行综合考虑。