近期市场低迷,新股也没有那么香了。从上周五以来,新股便连续出现破发,让投资者惊呼意外!我们来看下具体情况:

10月22日科创板新股中自科技,首日下跌6.87%;

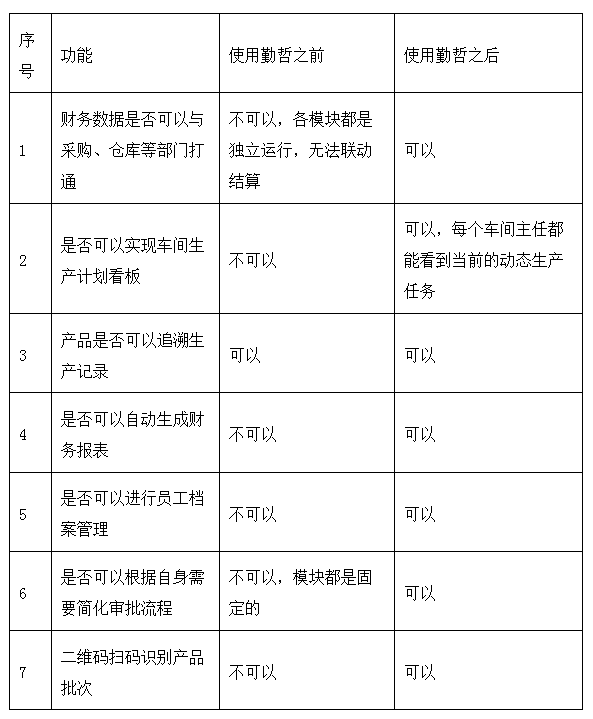

(资料图片)

(资料图片)

10月25日创业板新股可孚医疗首日下跌4.43%;

10月26日新股中科微首日下跌12.63%;

10月27日新股新锐股份首日下跌14.04%;

10月28日2只新股再次破发上市,成大生物首日下跌27.27%,戎美股份首日下跌13.18%。

近期新股频频首日破发,主要是什么原因呢?

近年来A股先后实行了科创板和创业板注册制改革,从而出现了新股IPO大爆发的情形。截止2021/10/26,今年以来A股IPO家数达到402家,融资规模达到4115亿元,两者均处于历史高位,而2020年为396家、4700亿元,2019年为203家、2532亿元。自19年施行注册制改革以来,A股IPO发行破发的情形并不多见,2021年、2020年、2019年破发公司家数分别为3家、0家、3家,占全部IPO发行公司家数的0.7%、0%、1.5%。虽然近期A股破发公司(新股IPO上市首日最低价低于发行价)家数增多,但是相对于整个A股IPO发行规模而言,破发公司比例并不高。所以整体而言,打新大比例情况还是盈利居多。

市场破发主要是和市场的活跃度和情绪相关比较大,不过大家都在关心新股的IPO发行机制改革,我们先了解下:

2021年9月18日,上交所和深交所分别发布了《上海证券交易所科创板发行与承销规则适用指引第1号——首次公开发行股票(2021年修订)》、《深圳证券交易所创业板首次公开发行证券发行与承销业务实施细则(2021年修订)》,有关IPO发行机制改革主要包括三方面:

一是强化报价行为监管,除强调自律监管措施外,还明确网下投资者参与询价时规范要求、违规情形和监管措施,涉嫌违反法律法规或证监会规定的,上报证监会查处或由司法机关依法追究刑事责任,此外网下投资者需妥善留存参与报价的定价依据、定价决策过程、申报记录等文件和相关信息,保存期限不得少于20年;

二是完善高价剔除机制,将剔除部分“不得低于所有网下投资者拟申购总量的10%”调整为“不超过所有网下投资者拟申购总量的3%”,将减小高价被剔除的风险,促进网下投资者独立研究、自主报价,并有望缓解估值下移的风险;

三是取消突破“四孰低”定价与“延期”挂钩的安排,明确初步询价结束后如确定的发行价格超过网下投资者报价平均水平的,仅需在申购前发布1次投资风险特别公告,无需采取延迟申购安排。这将有效拓宽发行人与投行的定价决策空间,尤其是在报价分散时给予投行更多自主定价权。

改革后更加符合注册制的要求,新股的定价还是交由市场,如果持续破发,也会影响新股的发行估值,发行估值可能会降低,市场情绪好,新股涨幅大的时候,发行估值可能也会提高。所以还是需要研究好新股公司的内在价值和同行业的对比情况,在合理的估值和市场情绪下,可尝试打新。