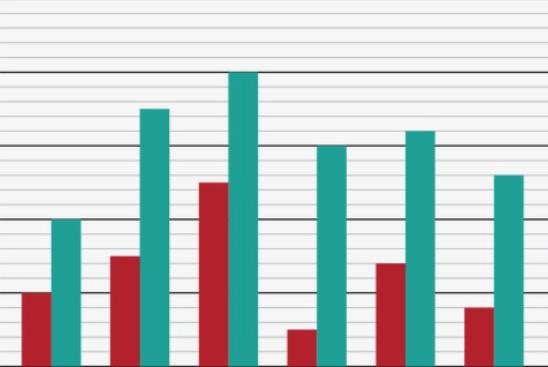

3月3日,38只银行股全线飘红,截至当日收盘,南京银行、宁波银行涨停,杭州银行、招商银行、平安银行、建设银行涨幅超6%,其他多股不同程度跟涨。银行股涨势如虹所为何因、估值修复能否持续、有何投资机会受到了市场的广泛关注。

全线收涨

截至3月3日收盘,38只银行股全线收涨,南京银行、宁波银行双双涨停,杭州银行、招商银行、平安银行、建设银行涨幅超6%。Wind银行指数单日上涨4.49%,板块缘何集体走高也吸引了市场目光。

消息面上,3月2日,在国新办新闻发布会上,央行党委书记、中国银保监会主席郭树清介绍了推动银行业保险业高质量发展的有关情况。会上肯定了2020年银行业在服务实体经济、防范化解金融风险等方面取得的积极成果。

同时,郭树清在会上表态,“因为今年整个市场利率在回升,估计我们贷款的利率也会有回升,可能会有所调整,但是总的来说,利率还是比较低的”。

此话一出立即引起业内热议,在招商证券首席银行业分析师廖志明看来,这代表高层对贷款利率的定调已有较大转变,贷款利率下行阶段已经结束,新发放贷款利率将进入缓慢上升阶段,利好银行息差。

谈及银行股的上涨,光大银行金融市场部分析师周茂华进一步分析指出,一是由于全球经济复苏前景,提振周期类股表现,银行作为周期类板块受益,经济复苏、企业盈利改善,银行经营状况改善,同时,利率中枢抬升也利好银行盈利;二是全球银行股估值便宜,国内银行板块估值横向比处于估值低洼,即便是纵向比较,目前国内多数银行个股仍处于破净状态;三是全球多数资产的估值均处于高位,甚至局部存在泡沫风险,而银行股整体处于攻守兼备的位置,银行股配置吸引力增强。

业绩透露暖意

根据银保监会公布的数据,银行业资产质量在去年底已经出现改善。2020年四季度,银行不良贷款率较三季度的1.96%出现环比明显下降,截至四季度末为1.84%,较2019年末下降0.12个百分点。这也是自2020年以来,银行不良贷款率首次出现下降。

廖志明指出,随着银行业不良处置加大力度,存量不良包袱逐步出清,今年随着经济复苏,居民企业经济生活常态化,银行业资产质量有望改善,赋予银行业绩改善弹性。

就过去一年银行业整体业绩情况来看,银保监会数据显示,2020年全年,商业银行累计实现净利润1.94万亿元,同比下降2.7%,降幅较前三季度收窄5.6个百分点。而上市银行整体业绩目前也好于预期,在当前已披露2020年业绩快报或年报数据的23家A股上市银行中,仅2家银行2020年净利润同比稍有下滑,绝大多数银行净利润同比2019年实现增长。展望2021年银行业经营业绩,业内人士认为,结合上市银行业绩快报来看,银行业业绩有望持续改善。

估值修复能持续吗

截至3月3日收盘,年初至今,Wind银行指数已经上涨12.93%,其中招商银行涨幅最大,今年以来上涨16.61%,平安银行、邮储银行分别上涨12.77%、12.34%,兴业银行上涨超8%,宁波银行、建设银行在3月3日大涨后一次性抹去此前跌幅,年初至今涨超4%。

不过在业内看来,当前国内银行板块估值整体仍处于低位,同时,银行股的大面积“破净”还在持续。所谓“破净”,是指市净率低于1倍。北京商报记者根据Wind数据统计,截至3月3日,38只银行股中,有25只处于“破净”状态,占比达65.79%。

那么,接下来,银行股估值是否会迎来持续修复?有何投资机会?

周茂华指出,银行股仍存在估值修复空间。主要原因在于,一是国内银行板块估值整体处于低位;二是全球经济处于复苏起步阶段,作为周期类板块,此前尽管有所反应,但涨幅相对于科技、消费等板块个股估值水平仍滞后;三是在全球多数资产估值高的背景下,盈利前景改善确定、低估值、高股息兼具的银行股对于长期稳健型投资者的配置价值明显。在周茂华看来,银行股估值整体仍有上行空间,但结构性分化明显。主要是国内各银行的基本面、经营能力、成长性和业绩表现等方面差异明显。

“未来,银行板块将是投资的热点,值得关注。”中国(香港)金融衍生品投资研究院院长王红英如是说。他表示,疫情过后,“宽财政”拉动经济,对于银行未来利差收入以及多元化金融产品的收益都会带来较好预期,从中长期价值投资的角度来说,大型国有银行及股份制上市银行股都具备了投资的安全边界。此外,由于在过去两年,非法民间金融得到了进一步的清理,未来银行独有的商业竞争力会得到进一步提升。伴随着我国开始进入景气周期复苏发展阶段,银行股作为一个非常典型的周期股,估值提升将会是大概率事件,银行股整体将会成为未来投资的热点,而未来大市值银行股将是助推板块上升的主要推动力。